Navigare nel mondo del Venture Capital e dell'Angel Investing

Esplorate l'eccitante mondo del venture capital e dell'angel investing, imparate a conoscere le diverse fasi e strategie di finanziamento e scoprite come valutare i potenziali investimenti e creare partnership di successo.

Introduzione al Venture Capital e all'Angel Investing

Il mondo del venture capital e dell'angel investing è un'arena eccitante e ad alto rischio in cui gli investitori cercano di identificare startup promettenti, fornire loro il capitale e il supporto necessari e aiutarle a crescere fino a diventare leader di mercato. Questo settore è stato la forza trainante di numerose storie di successo come Uber, Airbnb e Facebook. Per chiunque voglia entrare nel mondo del venture capital (VC) o dell'angel investing, è importante capire le basi, comprese le diverse fasi di finanziamento e i tipi di investitori coinvolti.

Il venture capital è una forma di finanziamento fornita dalle società di venture capital alle startup e alle aziende ad alto potenziale di crescita in cambio di equity, ovvero della proprietà dell'azienda. Queste società dispongono in genere di ingenti somme di capitale e possono investire importi considerevoli in imprese promettenti. Non forniscono solo risorse finanziarie, ma anche competenze, consigli e contatti preziosi che possono aiutare la startup ad avere successo.

L' angel investing, invece, è tipicamente effettuato da individui o gruppi di individui che investono i loro fondi personali in startup in fase iniziale in cambio di azioni. Questi investitori possono essere essi stessi imprenditori di successo, individui con un elevato patrimonio netto o anche gruppi di investitori noti come "angel syndicates". Spesso investono importi inferiori rispetto alle società di venture capital e possono essere più attivi nel tutoraggio e nel sostegno alla crescita della startup.

Sia che si scelga di investire in venture capital o in angel investing, è essenziale comprendere le diverse fasi di finanziamento che le startup attraversano, nonché le caratteristiche uniche delle società di venture capital e degli angel investor.

Capire le fasi di finanziamento

Le startup attraversano varie fasi di finanziamento durante la loro crescita, e ogni fase rappresenta una pietra miliare nel loro sviluppo e un'opportunità per gli investitori di sostenere la loro crescita continua. Sia i venture capitalist che gli angel investor partecipano tipicamente a questi round di finanziamento:

Finanziamento Pre-seed/Seed

Il finanziamento pre-seed o seed è in genere il primo round formale di finanziamento per le startup e viene utilizzato per sviluppare un prototipo di prodotto, condurre ricerche di mercato e creare il team di base. Questa fase è ad alto rischio per gli investitori, poiché la startup potrebbe non avere un modello di business comprovato o una trazione sul mercato. Gli investitori in questa fase sono spesso angel investor, amici e familiari, oltre a società di venture capital specializzate nella fase di avvio.

Finanziamento di serie A

Il finanziamento di serie A è di solito il primo round significativo di finanziamento istituzionale per le startup ed è destinato alle aziende che hanno convalidato il loro modello di business e dimostrato una certa trazione sul mercato. I fondi raccolti nella Serie A sono spesso utilizzati per lo sviluppo del prodotto, l'acquisizione di clienti e l'espansione del team. Gli investitori nei round di Serie A sono in genere società di venture capital, anche se possono partecipare anche investitori angel esperti.

Serie B, C e oltre

Man mano che la startup continua a crescere, può raccogliere ulteriori round di finanziamento per sostenere la scalata, l'espansione internazionale e altre iniziative di crescita. I round di finanziamento successivi (Serie B, C, ecc.) sono generalmente caratterizzati da investimenti più consistenti e valutazioni più elevate, con un ruolo più significativo delle società di venture capital. Questi round possono anche attrarre la partecipazione di altri investitori istituzionali, come le società di private equity, le società di venture capital e i fondi comuni di investimento.

Comprendere le varie fasi di finanziamento e la posizione di una startup all'interno di questo spettro è fondamentale per gli investitori quando valutano potenziali opportunità di investimento. A seconda della loro propensione al rischio, delle preferenze personali e dell'area di competenza, gli investitori possono scegliere di specializzarsi nell'investimento in una particolare fase di finanziamento o di diversificare tra più fasi.

Società di venture capital e investitori angelici

Sebbene sia le società di venture capital sia gli angel investor svolgano un ruolo cruciale nel finanziamento e nel sostegno delle startup, esistono differenze notevoli tra i due tipi di investitori. La comprensione di queste differenze può aiutare gli investitori a decidere quale tipo di investimento è più adatto ai loro obiettivi, alla loro tolleranza al rischio e alle loro preferenze.

Società di venture capital

Le società di venture capital sono società di investimento professionali che raccolgono capitali da soci accomandanti (in genere istituzioni come fondi pensione, fondazioni e individui facoltosi) e investono in startup ad alto potenziale di crescita. Queste società si caratterizzano per i seguenti aspetti:

- Accesso a un capitale significativo: Le società di venture capital dispongono in genere di una maggiore quantità di capitale da investire, che consente loro di effettuare investimenti più ampi e numerosi.

- Competenza professionale: Le società di venture capital spesso dispongono di professionisti esperti in investimenti con una profonda conoscenza del settore, che lavorano attivamente con le società in portafoglio per fornire una guida strategica e risorse.

- Connessioni e reti: Le società di venture capital possono fornire alle startup connessioni preziose con potenziali clienti, partner e altri investitori.

- Focus sui ritorni finanziari: Le società di venture capital si concentrano principalmente sulla generazione di rendimenti finanziari per i loro partner limitati e quindi hanno spesso un processo di due diligence più rigoroso e aspettative più elevate per quanto riguarda la performance dei loro investimenti.

Investitori angelici

Gli angel investor sono individui o gruppi di individui che investono il proprio denaro in startup in fase iniziale. Si caratterizzano per le seguenti caratteristiche:

- Importi di investimento più ridotti: Gli angel investor investono in genere somme minori rispetto alle società di venture capital e possono essere più aperti ad assumersi rischi su startup non collaudate.

- Tocco personale: Gli angel investor lavorano spesso a stretto contatto con gli imprenditori, fornendo mentorship e supporto in modo più personale e diretto.

- Flessibilità: Gli angel investor possono essere più flessibili nei termini di investimento e nei processi decisionali.

- Motivazioni non finanziarie: Sebbene i rendimenti finanziari siano importanti, molti angel investor sono spinti anche da motivazioni non finanziarie, come la passione per un particolare settore, il desiderio di fare del bene o il legame personale con l'imprenditore.

Sia le società di venture capital che gli angel investor hanno i loro punti di forza e i loro svantaggi, e la scelta ottimale per un investitore dipenderà dalle sue preferenze, dai suoi obiettivi e dalla sua tolleranza al rischio.

Riflessioni finali

Navigare nel mondo del venture capital e dell'angel investing può essere un'impresa impegnativa ma entusiasmante. Per gli aspiranti investitori, offre l'opportunità di finanziare startup promettenti, contribuire all'innovazione e generare potenzialmente rendimenti significativi. Allo stesso tempo, questi investimenti comportano dei rischi e richiedono una profonda comprensione dei modelli di business, delle condizioni e delle tendenze del mercato. Quando si entra nello spazio del venture capital e dell'angel investing, è fondamentale essere ben equipaggiati sia mentalmente che finanziariamente. L'apprendimento continuo, la partecipazione a eventi di rilievo e il networking con professionisti del settore possono far luce sulle migliori pratiche e strategie da adottare per il successo.

Inoltre, trovare mentori e investitori esperti che guidino il vostro percorso è prezioso per sviluppare le vostre competenze e intuizioni in materia di investimenti. Quando vi accingete a finanziare la prossima ondata di innovazione, ricordate che la pazienza e la due diligence saranno i vostri più grandi alleati. Rimanete fedeli alla vostra tesi di investimento, comprendete i rischi connessi e siate pronti ad affrontare sia i successi che i fallimenti. La creazione di un portafoglio diversificato può aiutare a distribuire i rischi e a massimizzare i rendimenti.

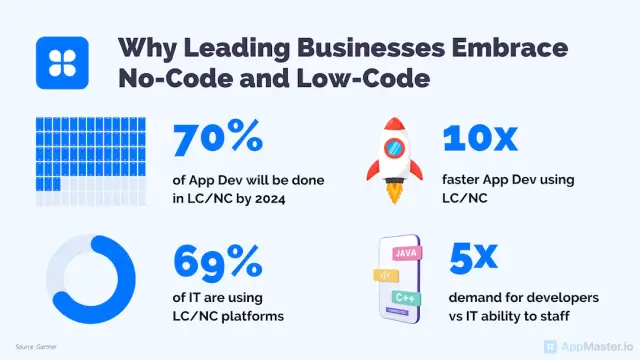

Infine, utilizzando piattaforme no-code come AppMaster, gli imprenditori possono costruire e distribuire le loro applicazioni in modo rapido ed efficace, riducendo le barriere all'ingresso per molte startup. In qualità di investitori, è importante considerare come queste risorse possano avere un impatto sulle aziende in cui si sceglie di investire e assisterle nel loro percorso di crescita.

Il venture capital e l'angel investing hanno il potere non solo di trasformare le startup, ma anche di plasmare il futuro di industrie, tecnologie e società. Adottando il giusto approccio ed essendo strategici nei vostri investimenti, potete diventare una parte cruciale di questo ecosistema dinamico e contribuire a costruire un futuro più luminoso e innovativo.

FAQ

Il capitale di rischio è una forma di finanziamento fornita dalle società di venture capital alle startup e alle aziende in fase di crescita in cambio di azioni. L'angel investing è tipicamente effettuato da individui o gruppi di individui che investono i loro fondi personali in startup in fase iniziale.

Le startup attraversano varie fasi di finanziamento, tra cui il finanziamento pre-seed o seed, la Serie A, la Serie B, la Serie C e così via. Ogni fase comporta in genere un investimento maggiore e una valutazione più alta dell'azienda.

I vantaggi del finanziamento con capitale di rischio includono grandi somme di capitale, conoscenze e competenze. I contro sono la diluizione della proprietà, la perdita di controllo e il potenziale disallineamento degli interessi.

I vantaggi dell'angel investing includono importi di investimento più contenuti, maggiore controllo e mentorship personalizzata. Tra i contro, le risorse limitate, i processi meno formali e la potenziale mancanza di scalabilità.

Per valutare i potenziali investimenti, considerate fattori quali l'esperienza del fondatore, il modello di business, il potenziale di mercato e il panorama competitivo. Anche la salute finanziaria e la trazione possono essere indicatori importanti.

La strutturazione delle operazioni di investimento implica la negoziazione di termini importanti come la valutazione, l'importo dell'investimento, la categoria di azioni, i diritti di voto e altre disposizioni di tutela.

Il networking è fondamentale per individuare le opportunità di investimento, incontrare gli imprenditori giusti e costruire relazioni con potenziali partner, come co-investitori e consulenti.

Per iniziare, fate ricerche sul settore, partecipate a eventi, iscrivetevi a club o gruppi di investitori e sviluppate relazioni con investitori e imprenditori esperti. Iniziate a fare piccoli investimenti per acquisire esperienza e affinare il vostro approccio all'investimento.