Navigieren durch die Welt des Risikokapitals und des Angel Investing

Entdecken Sie die aufregende Welt des Risikokapitals und des Angel Investing, lernen Sie die verschiedenen Finanzierungsphasen und -strategien kennen und erfahren Sie, wie Sie potenzielle Investitionen bewerten und erfolgreiche Partnerschaften aufbauen können.

Einführung in Risikokapital und Angel Investing

Die Welt des Risikokapitals und der Angel-Investitionen ist ein spannender Bereich, in dem Investoren versuchen, vielversprechende Start-ups zu finden, ihnen das nötige Kapital und die Unterstützung zukommen zu lassen und ihnen zu helfen, ihre Unternehmen zu erfolgreichen Marktführern zu machen. Diese Branche war die treibende Kraft hinter zahlreichen Erfolgsgeschichten wie Uber, Airbnb und Facebook. Für alle, die sich für Risikokapital (VC) oder Angel Investing interessieren, ist es wichtig, die Grundlagen zu verstehen, einschließlich der verschiedenen Finanzierungsphasen und der beteiligten Investorentypen.

Risikokapital ist eine Form der Finanzierung, die von Risikokapitalfirmen für Start-ups und Unternehmen mit hohem Wachstumspotenzial im Austausch für Eigenkapital oder Eigentumsanteile am Unternehmen bereitgestellt wird. Diese Firmen verfügen in der Regel über große Kapitalbeträge und können erhebliche Summen in vielversprechende Unternehmen investieren. Sie stellen nicht nur finanzielle Mittel zur Verfügung, sondern auch wertvolles Fachwissen, Ratschläge und Verbindungen, die dem Start-up zum Erfolg verhelfen können.

Angel-Investitionen hingegen werden in der Regel von Einzelpersonen oder Gruppen von Einzelpersonen getätigt, die ihr persönliches Kapital in Start-ups im Frühstadium investieren und dafür Eigenkapital erhalten. Bei diesen Investoren kann es sich um erfolgreiche Unternehmer, vermögende Privatpersonen oder sogar um Gruppen von Investoren handeln, die als Engelskonsortien bekannt sind. Sie investieren oft geringere Beträge als Risikokapitalfirmen und können das Wachstum des Start-ups intensiver begleiten und unterstützen.

Unabhängig davon, ob Sie sich für Risikokapital oder Angel-Investitionen entscheiden, ist es wichtig, die verschiedenen Finanzierungsphasen zu verstehen, die Start-ups durchlaufen, sowie die einzigartigen Merkmale von Risikokapitalfirmen und Angel-Investoren.

Verständnis der Finanzierungsphasen

Start-ups durchlaufen während ihres Wachstums verschiedene Finanzierungsphasen, wobei jede Phase einen Meilenstein in ihrer Entwicklung darstellt und Investoren die Möglichkeit bietet, ihr weiteres Wachstum zu unterstützen. Sowohl Risikokapitalgeber als auch Angel-Investoren beteiligen sich in der Regel an diesen Finanzierungsrunden:

Pre-Seed/Seed-Finanzierung

Die Pre-Seed- oder Seed-Finanzierung ist in der Regel die erste formelle Finanzierungsrunde für Start-ups und dient dazu, einen Produktprototyp zu entwickeln, Marktforschung zu betreiben und das Kernteam aufzubauen. Diese Phase ist für Investoren sehr risikoreich, da das Startup möglicherweise noch kein bewährtes Geschäftsmodell hat und sich noch nicht auf dem Markt etabliert hat. Bei den Investoren in dieser Phase handelt es sich häufig um Angel-Investoren, Freunde und Familienangehörige sowie um spezialisierte Risikokapitalfirmen für die Startphase.

Serie A-Finanzierung

Die Serie-A-Finanzierung ist in der Regel die erste bedeutende institutionelle Finanzierungsrunde für Start-ups und ist für Unternehmen gedacht, die ihr Geschäftsmodell validiert haben und auf dem Markt Fuß gefasst haben. Die in der Serie A aufgenommenen Mittel werden häufig für die Produktentwicklung, die Kundenakquise und die Erweiterung des Teams verwendet. Investoren in Serie A-Runden sind in der Regel Risikokapitalfirmen, obwohl sich auch erfahrene Angel-Investoren beteiligen können.

Serie B, C und darüber hinaus

Wenn das Startup weiter wächst, kann es weitere Finanzierungsrunden zur Unterstützung der Skalierung, der internationalen Expansion und anderer Wachstumsinitiativen aufnehmen. Aufeinanderfolgende Finanzierungsrunden (Serie B, C usw.) sind im Allgemeinen durch größere Investitionen und höhere Bewertungen gekennzeichnet, wobei Risikokapitalfirmen eine größere Rolle spielen. An diesen Runden können sich auch andere institutionelle Investoren beteiligen, z. B. Private-Equity-Firmen, Corporate Venture Arms und Investmentfonds.

Für Investoren ist es entscheidend, die verschiedenen Finanzierungsphasen zu verstehen und zu wissen, wo sich ein Start-up innerhalb dieses Spektrums befindet, wenn sie potenzielle Investitionsmöglichkeiten bewerten wollen. Je nach Risikobereitschaft, persönlichen Präferenzen und Fachgebiet können sich Investoren auf Investitionen in einer bestimmten Finanzierungsphase spezialisieren oder über mehrere Phasen hinweg diversifizieren.

Risikokapitalfirmen und Angel-Investoren

Obwohl sowohl Risikokapitalfirmen als auch Angel-Investoren eine wichtige Rolle bei der Finanzierung und Unterstützung von Start-ups spielen, gibt es zwischen den beiden Arten von Investoren deutliche Unterschiede. Das Verständnis dieser Unterschiede kann Anlegern bei der Entscheidung helfen, welche Art der Investition besser zu ihren Zielen, ihrer Risikotoleranz und ihren Präferenzen passt.

Risikokapitalfirmen

Risikokapitalfirmen sind professionelle Investmentfirmen, die Kapital von Kommanditisten (in der Regel Institutionen wie Pensionsfonds, Stiftungen und vermögende Privatpersonen) aufnehmen und in wachstumsstarke Startups investieren. Diese Firmen zeichnen sich durch die folgenden Merkmale aus:

- Zugang zu erheblichem Kapital: Risikokapitalfirmen verfügen in der Regel über einen größeren Kapitalpool, der es ihnen ermöglicht, größere und zahlreichere Investitionen zu tätigen.

- Fachliche Kompetenz: Risikokapitalfirmen verfügen häufig über erfahrene Investmentexperten mit fundierten Branchenkenntnissen, die aktiv mit den Portfoliounternehmen zusammenarbeiten, um strategische Beratung und Ressourcen bereitzustellen.

- Verbindungen und Netzwerke: VC-Firmen können Start-ups wertvolle Verbindungen zu potenziellen Kunden, Partnern und anderen Investoren verschaffen.

- Fokus auf finanzielle Erträge: Risikokapitalfirmen sind in erster Linie auf die Erzielung finanzieller Erträge für ihre Kommanditisten ausgerichtet und haben daher oft einen strengeren Due-Diligence-Prozess und höhere Erwartungen an die Leistung ihrer Investitionen.

Angel-Investoren

Angel-Investoren sind Einzelpersonen oder Gruppen von Einzelpersonen, die ihr eigenes Geld in Start-ups in der Frühphase investieren. Sie zeichnen sich durch die folgenden Merkmale aus:

- Geringere Investitionssummen: Angel-Investoren investieren in der Regel kleinere Beträge als Risikokapitalfirmen und sind unter Umständen risikofreudiger, wenn es um unbewährte Startups geht.

- Persönlicher Kontakt: Angel-Investoren arbeiten oft eng mit den Unternehmern zusammen und bieten eine persönlichere und praktischere Betreuung und Unterstützung.

- Flexibilität: Angel-Investoren können bei den Investitionsbedingungen und Entscheidungsprozessen flexibler sein.

- Nicht-finanzielle Beweggründe: Finanzielle Renditen sind zwar wichtig, aber viele Angel-Investoren lassen sich auch von nicht-finanziellen Motiven leiten, z. B. von der Leidenschaft für eine bestimmte Branche, dem Wunsch, etwas zurückzugeben, oder einer persönlichen Verbindung zum Unternehmer.

Sowohl Risikokapitalfirmen als auch Angel-Investoren haben ihre eigenen Stärken und Nachteile, und die optimale Wahl für einen Investor hängt von seinen Präferenzen, Zielen und seiner Risikotoleranz ab.

Abschließende Überlegungen

Sich in der Welt des Risikokapitals und der Angel-Investitionen zurechtzufinden, kann ein anspruchsvolles, aber auch spannendes Unterfangen sein. Für aufstrebende Investoren bietet sich die Möglichkeit, vielversprechende Start-ups zu finanzieren, zur Innovation beizutragen und potenziell beträchtliche Renditen zu erzielen. Gleichzeitig sind solche Investitionen mit Risiken verbunden und erfordern ein tiefes Verständnis von Geschäftsmodellen, Marktbedingungen und Trends. Für den Einstieg in den Bereich Risikokapital und Angel Investing ist es entscheidend, sowohl geistig als auch finanziell gut gerüstet zu sein. Kontinuierliches Lernen, die Teilnahme an einschlägigen Veranstaltungen und die Vernetzung mit Fachleuten aus der Branche können Aufschluss über die besten Praktiken und Strategien geben, die für den Erfolg erforderlich sind.

Darüber hinaus ist es von unschätzbarem Wert, Mentoren und erfahrene Investoren zu finden, die Sie auf Ihrem Weg begleiten, wenn Sie Ihre Fähigkeiten und Erkenntnisse im Bereich des Investierens weiterentwickeln. Wenn Sie sich auf den Weg machen, die nächste Innovationswelle zu finanzieren, sollten Sie daran denken, dass Geduld und Sorgfalt Ihre besten Verbündeten sein werden. Bleiben Sie Ihrer Investitionsthese treu, machen Sie sich die damit verbundenen Risiken bewusst und seien Sie sowohl auf Erfolge als auch auf Misserfolge vorbereitet. Die Pflege eines breit gefächerten Portfolios kann dazu beitragen, die Risiken zu verteilen und die Erträge zu maximieren.

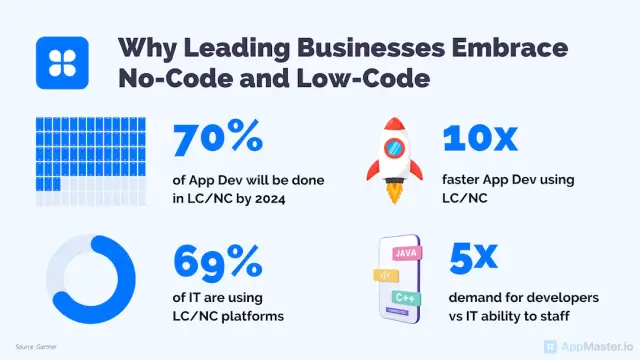

Und schließlich können Unternehmer mit Hilfe von No-Code-Plattformen wie AppMaster ihre Anwendungen schnell und effektiv entwickeln und bereitstellen, was die Einstiegshürden für viele Start-ups senkt. Als Investor ist es wichtig zu bedenken, wie sich solche Ressourcen auf die Unternehmen auswirken können, in die Sie investieren wollen, und wie Sie sie bei ihrem Wachstum unterstützen können.

Risikokapital und Angel-Investitionen haben die Macht, nicht nur Start-ups zu verändern, sondern auch die Zukunft von Branchen, Technologien und Gesellschaften zu gestalten. Wenn Sie den richtigen Ansatz wählen und Ihre Investitionen strategisch planen, können Sie ein wichtiger Teil dieses dynamischen Ökosystems werden und zum Aufbau einer besseren, innovativen Zukunft beitragen.

FAQ

Risikokapital ist eine Form der Finanzierung, die von Risikokapitalfirmen für Start-ups und Unternehmen in der Wachstumsphase im Austausch gegen Eigenkapital bereitgestellt wird. Angel-Investitionen werden in der Regel von Einzelpersonen oder Gruppen von Einzelpersonen getätigt, die ihr persönliches Kapital in Start-ups in der Frühphase investieren.

Start-ups durchlaufen verschiedene Finanzierungsphasen, darunter Pre-Seed- oder Seed-Finanzierung, Serie A, Serie B, Serie C und so weiter. Jede Phase bringt in der Regel eine größere Investition und eine höhere Bewertung des Unternehmens mit sich.

Zu den Vorteilen der Risikokapitalfinanzierung gehören große Kapitalbeträge, Verbindungen und Fachwissen. Zu den Nachteilen gehören die Verwässerung der Eigentumsverhältnisse, der Verlust der Kontrolle und eine potenzielle Fehlanpassung der Interessen.

Zu den Vorteilen von Angel Investing gehören kleinere Investitionsbeträge, größere Kontrolle und persönliche Betreuung. Zu den Nachteilen gehören begrenzte Ressourcen, weniger formale Prozesse und möglicherweise mangelnde Skalierbarkeit.

Um potenzielle Investitionen zu bewerten, sollten Sie Faktoren wie die Erfahrung des Gründers, das Geschäftsmodell, das Marktpotenzial und das Wettbewerbsumfeld berücksichtigen. Auch die finanzielle Gesundheit und die Traktion können wichtige Indikatoren sein.

Die Strukturierung von Investitionsgeschäften umfasst die Aushandlung wichtiger Bedingungen wie Bewertung, Investitionsbetrag, Anteilsklasse, Stimmrechte und andere Schutzbestimmungen.

Die Vernetzung ist von entscheidender Bedeutung, wenn es darum geht, Investitionsmöglichkeiten zu ermitteln, die richtigen Unternehmer zu treffen und Beziehungen zu potenziellen Partnern wie Ko-Investoren und Beratern aufzubauen.

Informieren Sie sich über die Branche, besuchen Sie Veranstaltungen, treten Sie Investorenclubs oder -gruppen bei und knüpfen Sie Beziehungen zu erfahrenen Investoren und Unternehmern. Beginnen Sie mit kleineren Investitionen, um Erfahrungen zu sammeln und Ihren Investitionsansatz zu verfeinern.