Cashflow-Management und Finanzplanung für Startups

Entdecken Sie effektive Strategien und Werkzeuge für die Verwaltung des Cashflows und die Finanzplanung in Start-ups. Erfahren Sie, wie Sie finanzielle Stabilität erreichen, das Wachstum ankurbeln und Investoren anziehen können.

Start-ups sind bekannt für ihre innovativen Ideen und ihr schnelles Wachstumspotenzial. Die finanzielle Seite ihres Geschäfts wird jedoch oft übersehen, was zum Scheitern vieler vielversprechender Start-ups führt. Eine ordnungsgemäße Finanzplanung und Cashflow-Verwaltung sind für den Erfolg eines Start-ups von entscheidender Bedeutung, da sie zur finanziellen Stabilität beitragen und eine solide Grundlage für das Wachstum bilden.

In diesem Artikel werden wir die Bedeutung der Finanzplanung für Start-ups erörtern und Strategien für ein effektives Cashflow-Management untersuchen. Durch die Umsetzung dieser Strategien können Start-ups finanzielle Stabilität erreichen, ihr Wachstum ankurbeln und die notwendigen Investitionen zur Unterstützung ihrer Geschäftsvorhaben anziehen.

Bedeutung der Finanzplanung für Startups

Unter Finanzplanung versteht man den Prozess der Festlegung finanzieller Ziele und der Entwicklung einer Strategie zur Erreichung dieser Ziele. Für Existenzgründer bedeutet Finanzplanung die Zuweisung von Ressourcen, die Kontrolle von Ausgaben und die Sicherstellung der finanziellen Tragfähigkeit ihrer Geschäftstätigkeit. Im Folgenden werden einige Gründe genannt, warum Finanzplanung für Start-ups unerlässlich ist:

- Ressourcenzuweisung: Eine effiziente Ressourcenzuweisung ist für Start-ups von entscheidender Bedeutung, da sie ihnen hilft, Prioritäten zu setzen und in die Bereiche zu investieren, die sich am stärksten auf ihr Wachstum auswirken werden. Die Finanzplanung hilft Startups dabei, zu entscheiden, wo sie ihre begrenzten Ressourcen investieren und das Beste aus den verfügbaren Mitteln machen.

- Ausgabenkontrolle: Startups arbeiten oft mit knappen Budgets, was die Kontrolle der Ausgaben unerlässlich macht. Die Finanzplanung hilft Start-ups dabei, Bereiche zu identifizieren, in denen sie Kosten einsparen können, und sie unterstützt sie dabei, effizientere Wege zur Verwaltung ihrer Mittel zu finden.

- Vorhersage des Cashflow-Bedarfs: Um die finanzielle Stabilität eines Unternehmens aufrechtzuerhalten, muss es in der Lage sein, vorherzusagen, wann und wie viel Geld ein- und ausgeht. Die Finanzplanung ermöglicht es Start-ups, ihren Cashflow-Bedarf zu prognostizieren und bei Bedarf Anpassungen bei den Ausgaben und Aufwendungen vorzunehmen.

- Finanzielle Risiken abmildern: Start-ups sind mit zahlreichen finanziellen Risiken konfrontiert, z. B. Marktschwankungen, veränderte Verbraucherpräferenzen und zunehmender Wettbewerb. Die Finanzplanung hilft Start-ups dabei, potenzielle finanzielle Risiken zu erkennen und Strategien zu entwickeln, um deren Auswirkungen zu mindern.

- Investoren anlocken: Investoren sind eher bereit, in Startups mit einem umfassenden Finanzplan zu investieren, da dieser zeigt, dass das Startup eine klare Vision für sein zukünftiges Wachstum und seine Rentabilität hat. Die Finanzplanung kann Start-ups auch dabei helfen, potenziellen Investoren ein überzeugendes Angebot zu unterbreiten, indem sie aufzeigt, wie ihre Mittel verwendet werden und welche Rendite sie erwarten.

- Informierte Entscheidungsfindung: Die Finanzplanung liefert Start-ups die Daten, die sie für fundierte Geschäftsentscheidungen benötigen. So können sie ihre finanziellen Ziele erreichen und letztlich ein nachhaltiges und rentables Unternehmen aufbauen.

Strategien für das Cashflow-Management

Ein effektives Cashflow-Management ist für Start-ups von entscheidender Bedeutung, da es ihnen ermöglicht, ihren finanziellen Verpflichtungen nachzukommen und das weitere Wachstum ihres Unternehmens sicherzustellen. Die folgenden Strategien können Start-ups helfen, ihren Cashflow effektiver zu verwalten:

- Erstellen Sie eine Cashflow-Prognose: Einer der ersten Schritte beim Cashflow-Management ist die Erstellung einer Cashflow-Prognose. Dabei werden die Mittelzu- und -abflüsse über einen bestimmten Zeitraum, in der Regel 12 Monate, prognostiziert. Anhand dieser Vorhersage können Start-ups erkennen, wann und wo es zu Liquiditätsengpässen kommen kann, und können ihre Ausgaben entsprechend anpassen.

- Rechtzeitige Rechnungsstellung: Um einen positiven Cashflow aufrechtzuerhalten, muss sichergestellt werden, dass Rechnungen zeitnah und korrekt versandt werden. Die Einrichtung einer automatischen Rechnungsstellung kann dazu beitragen, diesen Prozess zu rationalisieren und sicherzustellen, dass Rechnungen nicht verzögert oder übersehen werden.

- Bieten Sie Anreize für frühzeitige Zahlungen: Wenn Kunden dazu ermutigt werden, ihre Rechnungen frühzeitig zu bezahlen, kann dies den Cashflow eines Start-ups erheblich verbessern. Start-ups können Kunden, die ihre Rechnungen vor dem Fälligkeitsdatum bezahlen, Anreize bieten, z. B. in Form von Rabatten.

- Unwichtige Ausgaben aufschieben: Um Bargeld zu sparen, sollten Startups in Erwägung ziehen, nicht unbedingt notwendige Ausgaben zu verschieben, bis sich ihre finanzielle Situation verbessert. Dazu kann es gehören, die Einstellung neuer Mitarbeiter oder die Erweiterung der Büroräume so lange hinauszuzögern, bis das Startup über einen stabileren Cashflow verfügt.

- Bessere Zahlungsbedingungen mit Zulieferern aushandeln: Start-ups können mit ihren Lieferanten günstigere Zahlungsbedingungen aushandeln, z. B. verlängerte Zahlungsfristen oder Mengenrabatte. Dies kann Start-ups helfen, Barmittel freizusetzen und ihre Cashflow-Situation zu verbessern.

- Halten Sie eine Bargeldreserve: Eine Bargeldreserve kann Start-ups helfen, Zeiten finanzieller Unsicherheit zu überstehen und Cashflow-Probleme zu vermeiden. Start-ups sollten eine Barreserve anstreben, die mindestens drei Monaten ihrer Betriebsausgaben entspricht.

- Regelmäßige Überprüfung der finanziellen Leistungsfähigkeit: Start-ups sollten ihre finanzielle Leistung regelmäßig überprüfen, um Bereiche zu ermitteln, in denen Verbesserungen möglich sind. Dazu gehören die Überwachung des Cashflows, die Verfolgung der Ausgaben und die Bewertung der Wirksamkeit der Finanzstrategien. Indem sie über ihre finanzielle Situation auf dem Laufenden bleiben, können Startups bei Bedarf proaktive Anpassungen an ihren Cashflow-Management-Strategien vornehmen.

Die Umsetzung dieser Strategien kann Start-ups dabei helfen, ihren Cashflow effektiv zu verwalten, so dass sie finanzielle Stabilität erreichen und sich auf das Wachstum ihres Unternehmens konzentrieren können. Indem sie proaktiv bleiben und ihre Finanzen strategisch planen, können Startups häufige Fallstricke vermeiden und ihren langfristigen Erfolg sicherstellen.

Budgetierung und Finanzprognosen für Startups

Budgetierung und Finanzprognosen sind wesentliche Bestandteile eines abgerundeten Finanzmanagementplans für Start-ups. Sie bieten eine organisierte Struktur für die Vorhersage und Verwaltung finanzieller Ressourcen und ermöglichen es Start-ups, fundierte Geschäftsentscheidungen zu treffen, die zu kontinuierlichem Wachstum und Erfolg führen.

Erstellen eines Startup-Budgets

Ein Startup-Budget bietet einen detaillierten Überblick über die zu erwartenden Kosten, Ausgaben und Einnahmen. Es ist ein wichtiger Fahrplan, der festlegt, wie das Startup die Mittel zuweisen und die Finanzen verwalten will, basierend auf den strategischen Zielen und Wachstumsplänen. Zu den wichtigsten Komponenten eines Gründungsbudgets gehören:

- Anfängliche Kosten: Hierbei handelt es sich um einmalige Ausgaben, die für die Gründung des Unternehmens erforderlich sind, z. B. für die Anschaffung von Geräten, Rechtsberatungskosten, Büroräume, Website-Design und Marketingmaterial.

- Feste monatliche Ausgaben: Dies sind wiederkehrende Kosten, die unabhängig von den Einnahmen oder der Aktivität des Unternehmens anfallen, z. B. Miete, Versorgungsleistungen, Versicherungen, Mitarbeitergehälter und Kreditrückzahlungen.

- Variable Kosten: Diese Kosten schwanken je nach Geschäftsaktivität und umfassen Kosten wie Rohmaterialien, Versandgebühren und Verkaufsprovisionen.

- Voraussichtliche Einnahmen: Voraussichtliche Einnahmen aus dem Verkauf von Produkten, Dienstleistungen oder anderen Einnahmequellen, wie Lizenzgebühren, Partnerschaften und Investitionen.

Die Erstellung eines genauen und detaillierten Startup-Budgets hilft Startups, ihre Ausgaben zu verfolgen und zu verwalten, Möglichkeiten zur Kosteneinsparung zu erkennen und ihre finanziellen Fortschritte im Laufe der Zeit zu messen.

Finanzprognosen für Startups

Bei der Finanzprognose wird die zukünftige finanzielle Leistung auf der Grundlage historischer Finanzdaten, Markttrends und Geschäftseinblicke prognostiziert. Startups nutzen Finanzprognosen, um:

- realistische Finanzziele zu setzen, die Wachstum und Rentabilität fördern.

- strategische Entscheidungen auf der Grundlage der prognostizierten Einnahmen, Ausgaben und des Cashflows zu treffen.

- potenzielle finanzielle Herausforderungen zu erkennen und Pläne zu ihrer Bewältigung zu entwickeln, um die langfristige finanzielle Stabilität zu gewährleisten.

- die Kommunikation mit Stakeholdern, Investoren und Mitarbeitern zu verbessern, indem ein transparenter Überblick über die finanzielle Situation des Unternehmens gegeben wird.

Um eine effektive Finanzprognose zu erstellen, sollten Startups die folgenden Schritte berücksichtigen:

- Überprüfung historischer Finanzdaten: Untersuchen Sie die finanzielle Leistung der Vergangenheit, um Muster und Trends zu erkennen, die sich auf zukünftige Ergebnisse auswirken könnten.

- Annahmen entwickeln: Nehmen Sie Schätzungen über zukünftige Marktbedingungen, Kundennachfrage, Produktpreise und Betriebskosten vor, die auf realistischen Erwartungen und Recherchen beruhen.

- Erstellen Sie Finanzprognosen: Verwenden Sie die gesammelten Daten und Annahmen, um eine voraussichtliche Gewinn- und Verlustrechnung, eine Bilanz und eine Cashflow-Rechnung zu erstellen, die die erwartete Leistung für mindestens die nächsten 12-24 Monate darstellen.

- Überwachen und anpassen: Überprüfen und aktualisieren Sie die Finanzprognosen regelmäßig und berücksichtigen Sie dabei Änderungen interner und externer Faktoren, die sich auf die finanzielle Leistung des Startups auswirken könnten.

Tools für die Verwaltung von Cashflow und Finanzen

Wenn Startups wachsen, kann die Verwaltung von Cashflow und Finanzen zunehmend komplexer werden. Zum Glück gibt es eine Vielzahl von Tools, die das Finanzmanagement vereinfachen und rationalisieren. Durch den Einsatz von Technologie können Startups ihre Effizienz steigern und Einblicke in ihre finanzielle Situation gewinnen, um bessere Geschäftsentscheidungen zu treffen. Hier sind einige beliebte Tools, die Sie in Betracht ziehen sollten:

Buchhaltungssoftware

Buchhaltungssoftware hilft Start-ups bei der Automatisierung von Buchhaltungsprozessen, der Verwaltung von Finanzunterlagen und der Einhaltung von Steuerbestimmungen. Beliebte Optionen sind QuickBooks, Xero und FreshBooks, die benutzerfreundliche Oberflächen, Rechnungserstellung, Kostenverfolgung und Finanzberichte bieten.

Tools für Rechnungsstellung und Zahlungen

Die Bearbeitung von Rechnungen und der Empfang von Zahlungen kann für Startups zeitaufwändig sein. Fakturierungs- und Zahlungstools wie Zoho Invoice, Wave und Square vereinfachen die Rechnungserstellung und bieten sichere Online-Zahlungsoptionen für Kunden, damit Startups ihren Cashflow verwalten und das Risiko verspäteter Zahlungen minimieren können.

Apps zur Kostenverfolgung

Apps zur Kostenerfassung wie Expensify, Receipt Bank und Concur ermöglichen es Startups, Ausgabenbelege zu scannen, zu kategorisieren und zu speichern. Dies vereinfacht den Prozess der Ausgabenverwaltung, macht die manuelle Dateneingabe überflüssig und sorgt für eine genaue Darstellung der Geschäftsausgaben, was Startups hilft, ihr Budget einzuhalten.

Cashflow-Management-Lösungen

Cashflow-Management-Tools wie Float, Pulse und CashAnalytics bieten Startups Echtzeiteinblicke in ihre Cashflow-Situation und ermöglichen es ihnen, potenzielle Liquiditätsengpässe oder -überschüsse zu erkennen, das Betriebskapital effektiver zu verwalten und anstehende Ausgaben zu planen.

Software für Budgetierung und Prognosen

Budgetierungs- und Prognosesoftware wie PlanGuru, Prophix und Adaptive Insights ermöglicht es Startups, Budgets zu entwickeln und zu verwalten, Finanzprognosen zu erstellen und die finanzielle Leistung zu analysieren. Diese Tools helfen Startups dabei, datengestützte Entscheidungen auf der Grundlage der prognostizierten Einnahmen, Ausgaben und Cashflows zu treffen.

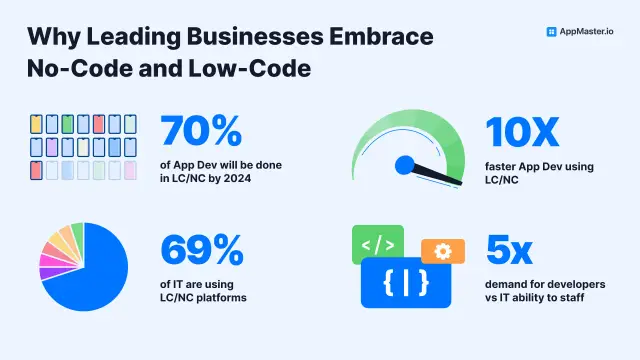

AppMaster für das Finanzmanagement in Startups

Für Startups, die einen individuelleren Ansatz für das Finanzmanagement suchen, bietet die Plattform AppMaster' no-code eine hervorragende Möglichkeit, maßgeschneiderte Finanztools zu erstellen. Mit dem visuellen Designer können Sie finanzbezogene Anwendungen erstellen, ohne eine einzige Zeile Code zu schreiben oder ein Entwicklungsteam zu engagieren. Einige mögliche Anwendungen für das Finanzmanagement, die Sie mit AppMaster erstellen können, sind:

- Spesenverfolgung: Entwickeln Sie benutzerdefinierte Tools zur Kostenverfolgung, die Ausgaben aufzeichnen und kategorisieren und so Startups helfen, Kosten zu senken und ihr Budget einzuhalten.

- Automatisierte Rechnungsstellung: Rationalisieren Sie den Rechnungsstellungsprozess, indem Sie benutzerdefinierte Fakturierungstools erstellen, die Rechnungen erstellen und versenden, Mahnungen verwalten und Online-Zahlungen akzeptieren.

- Finanzielle Analysen: Gewinnen Sie Einblicke in die finanzielle Leistung Ihres Startups durch benutzerdefinierte Berichts- und Analysetools, die Ihren Cashflow, Ihre Einnahmen und Ausgaben visualisieren.

Darüber hinaus gewährleistet die AppMaster Plattform, dass Sie die vollständige Kontrolle über die von Ihnen erstellten Anwendungen haben, so dass Sie diese schnell aktualisieren und weiterentwickeln können, wenn sich die Anforderungen an das Finanzmanagement Ihres Startups ändern.

Die Verwaltung des Cashflows und die Finanzplanung sind entscheidend für den Erfolg eines Startups. Durch eine effektive Budgetierung, Finanzprognosen und die Nutzung von Technologien können Startups finanzielle Stabilität erreichen, das Wachstum vorantreiben und ihre finanzielle Gesamtleistung verbessern. Die Plattform AppMaster bietet eine einzigartige Lösung für Startups, die maßgeschneiderte Finanzmanagement-Tools erstellen möchten, damit sie sich anpassen und im Wettbewerb erfolgreich sein können.

Fazit

Die Verwaltung des Cashflows und die Finanzplanung sind wichtige Aufgaben für jedes Startup. Ein solider Finanzplan und ein effizientes Cashflow-Management können den Unterschied zwischen Erfolg und Misserfolg eines Unternehmens ausmachen. Durch die Umsetzung effektiver Strategien und die Nutzung von Tools zur Vereinfachung von Finanzoperationen können Startups Risiken minimieren, Ressourcen strategisch zuweisen und eine stabile finanzielle Grundlage für nachhaltiges Wachstum und Erfolg schaffen.

Mithilfe von Lösungen wie der Plattform AppMasterno-code können Startups maßgeschneiderte Anwendungen für ihre Finanzmanagement-Anforderungen erstellen. Auf diese Weise können Unternehmer ihre Finanzstrategien verbessern, ihre finanzielle Leistung steigern und letztlich ihr Unternehmen mit Zuversicht wachsen lassen.

FAQ

Die Finanzplanung ist für Start-ups von entscheidender Bedeutung, da sie ihnen hilft, Ressourcen effektiv zuzuweisen, Ausgaben zu kontrollieren, den Cashflow-Bedarf vorherzusagen, finanzielle Risiken zu mindern, Investoren zu gewinnen und fundierte finanzielle Entscheidungen zu treffen, die zu ihrem weiteren Wachstum und Erfolg beitragen können.

Zu den Strategien für das Cashflow-Management gehören die Erstellung einer Cashflow-Prognose, die rechtzeitige Rechnungsstellung, das Anbieten von Anreizen für frühzeitige Zahlungen, das Aufschieben unkritischer Ausgaben, das Aushandeln besserer Zahlungsbedingungen mit Lieferanten, das Halten einer Bargeldreserve und die regelmäßige Überprüfung der finanziellen Leistungsfähigkeit.

Ein Gründungsbudget sollte die Anfangskosten, die festen monatlichen Ausgaben, die variablen Ausgaben und die Umsatzprognosen enthalten. Dies hilft Start-ups, ihre Ausgaben zu verfolgen und zu verwalten, Möglichkeiten zur Kosteneinsparung zu erkennen und sicherzustellen, dass ihre Finanzen auf dem richtigen Weg sind.

Finanzprognosen helfen Start-ups dabei, die künftige finanzielle Leistung vorherzusehen, realistische Ziele zu setzen und bessere Geschäftsentscheidungen auf der Grundlage der prognostizierten Einnahmen, Ausgaben und Cashflows zu treffen. Außerdem hilft sie ihnen, potenzielle finanzielle Probleme zu erkennen und Strategien zu entwickeln, um diese Probleme anzugehen, bevor sie kritisch werden.

Technologiewerkzeuge wie Fintech-Lösungen können Aufgaben des Finanzmanagements wie Rechnungsstellung, Buchhaltung, Kostenverfolgung und Cashflow-Prognosen vereinfachen und automatisieren. Auf diese Weise können Start-ups ihre Finanzprozesse rationalisieren, ihre Effizienz verbessern und sich auf ihr Kerngeschäft konzentrieren.

Die Plattform no-code von AppMaster erleichtert die Erstellung von benutzerdefinierten Finanzmanagement-Tools, die auf die individuellen Bedürfnisse eines Startups zugeschnitten sind. Startups können Funktionen wie Kostenverfolgung, automatische Rechnungsstellung und Finanzanalysen entwickeln, ohne eine einzige Zeile Code schreiben oder ein Entwicklungsteam einstellen zu müssen.