スタートアップのためのキャッシュフロー管理とファイナンシャルプランニング

スタートアップ企業におけるキャッシュフローの管理と財務計画のための効果的な戦略とツールを発見してください。財務の安定を実現し、成長を促進し、投資家を惹きつける方法を学びます。

新興企業は、その革新的なアイデアと急速な成長の可能性で知られています。しかし、財務面の管理は見落とされがちで、有望な新興企業の多くが失敗する原因となっています。適切な財務計画とキャッシュフロー管理は、財務の安定性を確立し、成長のための強固な基盤を提供するため、新興企業の成功に不可欠です。

この記事では、新興企業における財務計画の重要性を説明し、キャッシュフローを効果的に管理するための戦略を探ります。これらの戦略を実行することで、新興企業は財務の安定を実現し、成長を促進し、事業を支えるために必要な投資を呼び込むことができます。

新興企業におけるファイナンシャル・プランニングの重要性

ファイナンシャル・プランニングとは、財務上の目標を設定し、その目標を達成するための戦略を策定するプロセスです。新興企業にとってファイナンシャル・プランニングは、リソースの配分、費用のコントロール、そして事業運営が財政的に持続可能であることを保証することを意味します。ここでは、新興企業にとってファイナンシャル・プランニングが不可欠である理由をいくつか紹介します:

- 資源配分: 効率的な資源配分は、新興企業にとって非常に重要です。ニーズに優先順位をつけ、成長に最も大きな影響を与える分野に投資することができるからです。ファイナンシャル・プランニングは、限られたリソースをどこに投資し、利用可能な資金を最大限に活用するかを決定するのに役立ちます。

- 経費の管理: 新興企業は厳しい予算で運営されていることが多いため、経費のコントロールは不可欠です。ファイナンシャル・プランニングは、コスト削減が可能な領域を特定し、より効率的な資金管理方法を見出すのに役立ちます。

- キャッシュフローの必要性を予測する: いつ、どれだけの現金がビジネスに流入し、流出するかを予測できることは、財務の安定性を維持するために不可欠です。ファイナンシャル・プランニングによって、新興企業はキャッシュフローの必要性を予測し、必要に応じて支出や経費を調整することができます。

- 財務リスクを軽減する: 新興企業は、市場の変動、消費者の嗜好の変化、競争の激化など、数多くの財務リスクに直面しています。ファイナンシャルプランニングは、新興企業が潜在的な財務リスクを特定し、その影響を軽減するための戦略を策定するのに役立ちます。

- 投資家を惹きつける: 投資家は、包括的な財務計画を持つ新興企業に投資する可能性が高くなります。これは、新興企業が将来の成長と収益性について明確なビジョンを持っていることを示すためです。また、資金計画の策定は、潜在的な投資家に対して、資金の使い道や期待される投資収益などを説明し、説得力のあるピッチを行う上でも役立ちます。

- 情報に基づいた意思決定 ファイナンシャルプランニングは、新興企業が十分な情報に基づいたビジネス上の意思決定を行うために必要なデータを提供します。これにより、財務目標を達成し、より持続可能で収益性の高い企業を作ることができます。

キャッシュフローを管理するための戦略

キャッシュフローを効果的に管理することは、新興企業にとって不可欠なことです。以下の戦略は、新興企業がキャッシュフローをより効果的に管理するために役立ちます:

- キャッシュフロー予測を立てる: キャッシュフロー予測の作成:キャッシュフロー管理の最初のステップの1つは、キャッシュフロー予測を立てることです。これは、指定された期間(通常は12ヶ月間)の現金の流入と流出を予測するものです。この予測によって、新興企業はいつ、どこで資金不足が発生するかを特定し、それに応じて支出や経費を調整することができる。

- 請求書を迅速に発行する: 請求書を迅速かつ正確に送付することは、キャッシュフローを良好に保つために非常に重要です。請求書の自動発行は、このプロセスを合理化し、請求書の遅れや見落としがないようにするのに役立ちます。

- 早期支払のためのインセンティブを提供する: 顧客に請求書の早期支払いを促すことで、スタートアップのキャッシュフローを大幅に改善することができます。新興企業は、請求書を期日前に支払った顧客に対して、割引などのインセンティブを提供することができます。

- 重要でない支出を遅らせる: 資金を節約するために、新興企業は財務状況が改善するまで、重要でない出費を遅らせることを検討すべきです。これには、キャッシュフローが安定するまで、新しいスタッフの雇用やオフィススペースの拡張を控えることも含まれます。

- サプライヤーと支払い条件の改善について交渉する: 新興企業は、サプライヤーと協力して、支払い期限の延長や数量割引など、より有利な支払い条件を交渉することができます。そうすることで、資金を確保し、キャッシュフローの状況を改善することができます。

- キャッシュリザーブを維持する: 現金準備金の確保は、資金繰りが不安定な時期を乗り切り、資金繰りの問題を回避するのに役立ちます。新興企業は、営業経費の少なくとも3ヶ月分に相当する現金準備金を維持することを目標にしましょう。

- 定期的に財務状況を確認する: 新興企業は、定期的に財務パフォーマンスを見直し、改善可能な領域を特定する必要があります。これには、キャッシュフローの監視、経費の追跡、財務戦略の有効性の評価などが含まれます。財務状況を常に把握することで、必要に応じてキャッシュフロー管理戦略を積極的に調整することができます。

これらの戦略を実施することで、新興企業はキャッシュフローを効果的に管理し、財務の安定を実現し、ビジネスの成長に集中することができます。積極的に行動し、戦略的に資金計画を立てることで、新興企業はよくある落とし穴を回避し、長期的な成功を収めることができるのです。

新興企業のための予算編成と財務予測

予算編成と財務予測は、新興企業のための充実した財務管理プランに欠かせない要素です。予算と財務予測は、資金を予測し管理するための組織的な構造を提供し、新興企業が継続的な成長と成功につながる、情報に基づいたビジネス上の意思決定を行うことを可能にします。

スタートアップ予算の作成

創業予算は、予想されるコスト、経費、収益の詳細なアウトラインを提供します。戦略的目標や成長計画に基づいて、資金をどのように配分し、財務を管理するかを定義する重要なロードマップとなります。創業予算の主な構成要素は以下の通りです:

- 初期費用: 設備購入、弁護士費用、オフィススペース、ウェブサイトデザイン、マーケティング資料など、創業に必要な一時的な費用です。

- 毎月の固定費: 家賃、光熱費、保険料、従業員給与、ローン返済など、スタートアップの収益や活動レベルに関係なく発生する定期的な費用です。

- 変動費:事業活動に応じて変動する費用です: 事業活動に応じて変動する費用で、原材料費、配送料、販売手数料などが含まれます。

- 収益予測: 製品、サービスの販売や、ロイヤリティ、パートナーシップ、投資など、その他の収入源から発生する収入の予測。

正確で詳細な創業予算を作成することで、経費の追跡と管理、経費削減の機会の特定、経時的な財務状況の把握が可能になります。

スタートアップの財務予測

財務予測は、過去の財務データ、市場動向、ビジネス上の洞察に基づき、将来の財務パフォーマンスを予測することです。新興企業は、財務予測を次のように活用します:

- 成長と収益性を促進する現実的な財務目標を設定する。

- 予測される収益、費用、キャッシュフローに基づき、戦略的な意思決定を行う。

- 潜在的な財務上の課題を特定し、それに対処するための計画を策定し、長期的な財務の安定性を確保する。

- 会社の財務状況について透明性のある概要を提供することで、ステークホルダー、投資家、従業員とのコミュニケーションを向上させる。

効果的な財務予測を作成するために、新興企業は以下のステップを考慮する必要があります:

- 過去の財務データを見直す: 過去の財務データを検証し、将来の業績に影響を与える可能性のあるパターンと傾向を特定する。

- 仮定を立てる: 将来の市場環境、顧客需要、製品価格、営業費用について、現実的な予想と調査に基づいて推定する。

- 財務予測を作成する: 収集したデータと仮定をもとに、少なくとも今後12〜24ヶ月間の予想業績を示す損益計算書、貸借対照表、キャッシュフロー計算書を作成する。

- モニタリングと調整 スタートアップの財務パフォーマンスに影響を与える可能性のある内外の要因の変化を考慮し、定期的に財務予測を見直し、更新する。

キャッシュフローと財務の管理を支援するツール

新興企業が成長するにつれ、キャッシュフローと財務の管理はますます複雑になる可能性があります。幸いなことに、財務管理業務を簡素化し、合理化するためのさまざまなツールが利用できます。テクノロジーを活用することで、新興企業は効率を高め、財務状況を把握し、より良いビジネス上の意思決定を行うことができます。ここでは、検討すべき人気のツールをいくつか紹介します:

会計ソフト

会計ソフトは、帳簿作成プロセスの自動化、整理された財務記録の維持、税務上の要件への準拠を支援します。QuickBooks、Xero、FreshBooksなどがあり、使いやすいインターフェース、請求書の作成、経費の追跡、財務報告などの機能を備えているため、人気があります。

請求書作成と支払いツール

新興企業にとって、請求書の発行や支払いの処理には時間がかかるものです。Zoho Invoice、Wave、Squareなどの請求書作成・決済ツールは、請求書の作成を簡素化し、顧客に安全なオンライン決済オプションを提供することで、新興企業のキャッシュフロー管理と支払い遅延のリスクの最小化を支援します。

経費管理アプリ

Expensify、Receipt Bank、Concurなどの経費管理アプリは、経費の領収書をスキャンして分類し、保存することができます。これにより、経費管理プロセスが合理化され、手作業によるデータ入力が不要になり、事業経費を正確に把握することができるため、予算を守ることができるようになります。

キャッシュフロー管理ソリューション

Float、Pulse、CashAnalyticsなどのキャッシュフロー管理ツールは、新興企業のキャッシュフロー状況をリアルタイムで把握し、潜在的な現金不足・余剰の特定、運転資金の効率的な管理、今後の支出計画を可能にします。

予算管理・予測ソフトウェア

PlanGuru、Prophix、Adaptive Insightsなどの予算管理・予測ソフトウェアにより、新興企業は予算の策定・管理、財務予測の作成、財務パフォーマンスの分析が可能になります。これらのツールは、新興企業が予測される収益、費用、キャッシュフローに基づき、データに基づいた意思決定を行うことを支援します。

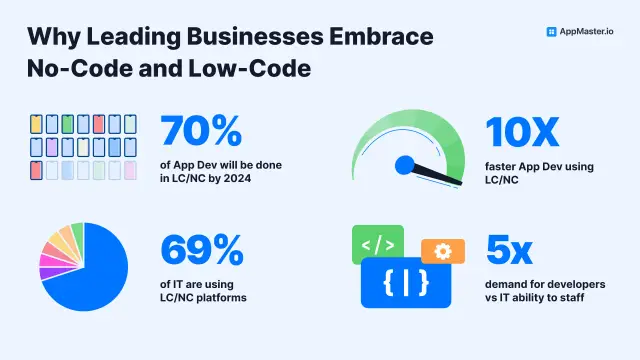

AppMaster スタートアップ企業の財務管理向け

AppMaster の no-code プラットフォーム は、よりカスタマイズされた財務管理アプローチを求める新興企業にとって、オーダーメイドの財務ツールを作成する絶好の機会です。ビジュアルデザイナーを使えば、一行のコードも書かず、開発チームにも頼らず、財務関連のアプリケーションを構築することができます。AppMaster を使って作成できる財務管理アプリケーションには、以下のようなものがあります:

- 経費のトラッキング: 経費の記録と分類を行うカスタム経費追跡ツールを開発し、新興企業のコスト削減と予算遵守を支援します。

- 請求書発行の自動化 請求書の作成・送付、リマインダーの処理、オンライン決済を行うカスタム請求書作成ツールを作成し、請求書作成プロセスを合理化します。

- 財務分析: キャッシュフロー、収入、支出を可視化するカスタムレポートや分析ツールにより、スタートアップの財務パフォーマンスを把握することができます。

さらに、AppMaster のプラットフォームを使用すると、構築するアプリケーションを完全に制御できるため、新興企業の財務管理ニーズの進化に合わせて迅速に更新し、反復することができます。

キャッシュフローの管理と財務計画は、スタートアップの成功に不可欠です。効果的な予算編成や財務予測を行い、テクノロジーの力を活用することで、新興企業は財務の安定を実現し、成長を促進し、全体的な財務パフォーマンスを向上させることができます。AppMaster プラットフォームは、カスタム財務管理ツールの作成を検討している新興企業にユニークなソリューションを提供し、競争の激しいビジネス環境に適応して成功することを可能にします。

まとめ

キャッシュフローの管理と財務計画は、どの新興企業にとっても重要なタスクです。堅実な財務計画と効率的なキャッシュフロー管理は、ベンチャーの成功と失敗の分かれ目となる可能性があります。効果的な戦略を導入し、財務業務を簡素化するツールを活用することで、新興企業はリスクを軽減し、リソースを戦略的に配分し、持続的な成長と成功のための安定した財務基盤を構築することができます。

AppMasterno-code プラットフォームのようなソリューションを使用することで、新興企業は財務管理の要件に合わせた カスタムアプリケーションを構築する ことができます。そうすることで、起業家は財務戦略を強化し、財務パフォーマンスを向上させ、最終的に自信を持ってビジネスを成長させることができるのです。

よくある質問

財務計画は、新興企業にとって非常に重要です。なぜなら、リソースの効果的な配分、経費の管理、キャッシュフローの必要性の予測、財務リスクの軽減、投資家の獲得、継続的な成長と成功に貢献できる情報に基づく財務上の意思決定などに役立つからです。

キャッシュフローを管理するための戦略としては、キャッシュフロー予測の作成、迅速な請求書の発行、早期支払いのためのインセンティブの提供、重要でない費用の遅延、サプライヤーとの支払い条件の改善交渉、現金準備金の維持、定期的な財務実績の確認などがあります。

スタートアップの予算には、初期費用、毎月の固定費、変動費、収益予測などを含める必要があります。これは、新興企業が経費を追跡・管理し、コスト削減の機会を特定し、財務が正しい軌道にあることを確認するのに役立ちます。

財務予測は、新興企業が将来の財務パフォーマンスを予測し、現実的な目標を設定し、予測される収益、費用、キャッシュフローに基づいて、より良いビジネス上の意思決定を行うのに役立ちます。また、潜在的な財務上の問題を特定し、問題が深刻化する前に対処するための戦略を策定するのにも役立ちます。

フィンテックソリューションなどのテクノロジーツールは、請求書発行、帳簿作成、経費追跡、キャッシュフロー予測などの財務管理タスクを簡素化・自動化することができます。これにより、新興企業は財務プロセスを合理化し、効率を向上させ、中核となる事業運営に集中することができます。

AppMaster のno-code プラットフォームは、新興企業独自のニーズに合わせたカスタム財務管理ツールの構築を容易にします。新興企業は、一行のコードも書かず、開発チームを雇うことなく、経費追跡、自動請求書作成、財務分析などの機能を開発することができます。