Tạo ứng dụng Mobile Banking: Xu hướng, Đối tượng mục tiêu, Tính năng và Quy trình phát triển

Khám phá thế giới phát triển ứng dụng ngân hàng di động, từ xu hướng thị trường và đối tượng mục tiêu đến các giai đoạn phát triển và kho công nghệ. Tìm hiểu cách tạo ứng dụng ngân hàng thành công với hướng dẫn toàn diện này.

Tổng quan thị trường ứng dụng ngân hàng di động 2021-2023

Thị trường ứng dụng ngân hàng di động đã trải qua sự tăng trưởng và chuyển đổi nhanh chóng trong vài năm qua. Với sự phát triển của ngân hàng số, các tổ chức tài chính đã nhận ra tầm quan trọng của việc có sự hiện diện mạnh mẽ trên thiết bị di động để đáp ứng nhu cầu của khách hàng. Xu hướng ngày càng tăng này được thúc đẩy bởi hành vi của người tiêu dùng ngày càng phát triển, khi ngày càng có nhiều người dựa vào điện thoại thông minh và các thiết bị di động khác cho các nhu cầu ngân hàng khác nhau.

Vào năm 2021, quy mô thị trường ngân hàng di động toàn cầu được ước tính trị giá khoảng 1,17 nghìn tỷ đô la và được dự đoán sẽ đạt 2,33 nghìn tỷ đô la vào năm 2023 . Sự tăng trưởng năng động trong ngành là phản ứng đối với việc sử dụng điện thoại thông minh ngày càng tăng, những tiến bộ trong công nghệ mạng và nhu cầu về các dịch vụ ngân hàng thuận tiện và dễ tiếp cận hơn. Việc chấp nhận rộng rãi ngân hàng di động ở cả thị trường phát triển và đang phát triển đang định hình lại các dịch vụ tài chính. Các tổ chức tài chính đang tập trung vào các chiến lược lấy khách hàng làm trung tâm, như tích hợp nhiều tính năng sáng tạo hơn và kết hợp những tiến bộ công nghệ mới nhất, để cung cấp trải nghiệm người dùng liền mạch và dẫn đầu đối thủ.

Ứng dụng ngân hàng có thể cung cấp những gì?

Các ứng dụng ngân hàng đã đi một chặng đường dài từ việc chỉ cung cấp thông tin tài khoản cơ bản và lịch sử giao dịch. Các ứng dụng ngân hàng hiện đại hiện cung cấp một loạt các tính năng phục vụ nhu cầu đa dạng của người dùng. Một số tính năng cần thiết mà hầu hết các ứng dụng ngân hàng nên cung cấp bao gồm:

- Quản lý tài khoản: Người dùng có thể kiểm tra số dư tài khoản, lịch sử giao dịch và quản lý nhiều tài khoản trong ứng dụng

- Thanh toán hóa đơn: Thanh toán hóa đơn đúng hạn là rất quan trọng và các ứng dụng ngân hàng di động giúp người dùng dễ dàng quản lý và lên lịch thanh toán hóa đơn một cách dễ dàng

- Chuyển tiền: Chuyển tiền giữa các tài khoản hoặc gửi tiền cho người khác được thực hiện dễ dàng hơn thông qua các ứng dụng ngân hàng di động

- Thông báo và cảnh báo: Người dùng sẽ có thể nhận được thông báo tức thì về các hoạt động tài khoản quan trọng, chẳng hạn như tiền gửi, rút tiền hoặc cảnh báo gian lận tiềm ẩn

- Xác thực sinh trắc học: Đảm bảo quyền truy cập an toàn thông qua dấu vân tay, nhận dạng khuôn mặt hoặc xác thực giọng nói giúp nâng cao trải nghiệm người dùng và bảo mật của ứng dụng

- Lịch sử giao dịch: Truy cập vào lịch sử giao dịch hoàn chỉnh giúp người dùng theo dõi chi tiêu của họ, phân tích các mẫu và đưa ra quyết định tài chính sáng suốt

- Lập kế hoạch tài chính: Một số ứng dụng ngân hàng cung cấp các công cụ lập ngân sách và lập kế hoạch tài chính để giúp người dùng theo dõi các mục tiêu tài chính của họ

- Hỗ trợ khách hàng: Cung cấp nhiều kênh hỗ trợ như trò chuyện trực tiếp, điện thoại hoặc email đảm bảo rằng người dùng có thể nhận được hỗ trợ nhanh chóng khi cần

Xu hướng Mobile Banking

Sự phát triển của ngân hàng di động tiếp tục được định hình bởi các xu hướng mới nổi và tiến bộ công nghệ. Dưới đây là một số xu hướng mới nhất trong phát triển ứng dụng ngân hàng di động:

- Xác thực sinh trắc học: Khi bảo mật trở thành ưu tiên hàng đầu trong thế giới tài chính, các phương pháp xác thực sinh trắc học như vân tay, nhận dạng khuôn mặt và công nghệ nhận dạng giọng nói đang trở nên phổ biến hơn để đảm bảo quyền truy cập an toàn vào các ứng dụng ngân hàng di động

- Trí tuệ nhân tạo và Máy học: Công nghệ AI và máy học đang được tích hợp vào các ứng dụng ngân hàng di động để nâng cao trải nghiệm người dùng, hợp lý hóa các giao dịch và cung cấp các công cụ quản lý tài chính được cá nhân hóa. Chatbots và trợ lý ảo cũng đang trở nên phổ biến để giúp người dùng giải đáp các thắc mắc thông thường hoặc các tác vụ liên quan đến tài khoản

- Công nghệ chuỗi khối: Việc áp dụng công nghệ sổ cái phân tán, như công nghệ chuỗi khối, có thể nâng cao tính bảo mật, tính minh bạch và hiệu quả của các ứng dụng ngân hàng di động. Công nghệ chuỗi khối có thể giúp ngăn chặn gian lận và giảm chi phí giao dịch, đồng thời đảm bảo mức độ bảo mật cao cho mọi giao dịch

- Thanh toán không tiếp xúc: Đại dịch đã đẩy nhanh việc áp dụng các phương thức thanh toán không tiếp xúc như Apple Pay, Google Pay và Samsung Pay. Với công nghệ Giao tiếp trường gần (NFC), các ứng dụng ngân hàng di động có thể hỗ trợ các giao dịch không tiếp xúc an toàn và thuận tiện

- Ngân hàng được Cá nhân hóa: Các ứng dụng ngân hàng di động đang khai thác sức mạnh của phân tích dữ liệu và AI để cung cấp các dịch vụ được cá nhân hóa và các công cụ quản lý tài chính phù hợp với sở thích cá nhân và mục tiêu tài chính. Điều này cho phép cách tiếp cận lấy người dùng làm trung tâm hơn đối với các dịch vụ ngân hàng, cải thiện mức độ tương tác và sự hài lòng của người dùng

- Tích hợp API: Ngân hàng mở và tích hợp API đã mở ra cơ hội cải thiện sự hợp tác giữa FinTech và các hệ sinh thái ngân hàng truyền thống. Thông qua tích hợp API, các ứng dụng ngân hàng di động có thể cung cấp các dịch vụ hợp lý và quyền truy cập vào các sản phẩm tài chính của bên thứ ba trực tiếp trong ứng dụng

Nắm bắt những xu hướng này và triển khai các công nghệ tiên tiến sẽ giúp các tổ chức tài chính duy trì tính cạnh tranh và thích ứng với bối cảnh phát triển ứng dụng ngân hàng di động luôn thay đổi.

Đối tượng mục tiêu của ngân hàng di động là gì?

Hiểu đối tượng mục tiêu cho các ứng dụng ngân hàng di động là rất quan trọng đối với các ngân hàng và tổ chức tài chính để thiết kế và phát triển các ứng dụng đáp ứng nhu cầu và sở thích của đối tượng của họ. Đối tượng mục tiêu chính của các ứng dụng ngân hàng di động có xu hướng là những cá nhân am hiểu công nghệ và thoải mái sử dụng điện thoại thông minh và thiết bị di động để quản lý tài chính của họ. Đối tượng này thường bao gồm:

- Millennials và Thế hệ Z: Các cá nhân thuộc các nhóm tuổi này có xu hướng sớm tiếp nhận công nghệ mới và có nhiều khả năng quản lý tài chính của họ thông qua các ứng dụng dành cho thiết bị di động. Họ cảm thấy thoải mái với các giao dịch kỹ thuật số và thích truy cập nhanh chóng và an toàn vào các dịch vụ ngân hàng di động.

- Các chuyên gia bận rộn: Những người có lịch trình bận rộn và thời gian hạn chế để đến các chi nhánh ngân hàng thực có xu hướng sử dụng các ứng dụng ngân hàng di động để quản lý tài chính của họ từ xa.

- Chủ sở hữu doanh nghiệp nhỏ: Các doanh nhân và chủ sở hữu doanh nghiệp nhỏ được hưởng lợi từ các ứng dụng ngân hàng di động cung cấp các công cụ quản lý tài chính, cho phép họ luôn được thông báo về các hoạt động tài khoản của mình và đưa ra các quyết định tài chính quan trọng khi đang di chuyển.

- Dân cư nông thôn: Các ứng dụng ngân hàng di động cũng có thể phục vụ cho những người sống ở vùng sâu vùng xa và nông thôn với khả năng tiếp cận hạn chế với các dịch vụ ngân hàng truyền thống. Dịch vụ ngân hàng di động có thể cung cấp cho họ các công cụ tài chính thiết yếu và cho phép họ tham gia vào hệ sinh thái tài chính hiện đại.

Hiểu đối tượng mục tiêu của bạn là rất quan trọng khi phát triển một ứng dụng ngân hàng di động thành công đáp ứng nhu cầu của họ và cung cấp các tính năng và chức năng phù hợp với sở thích của họ.

Các tính năng ứng dụng ngân hàng di động cần có

Khi tạo ứng dụng ngân hàng di động, điều cần thiết là bao gồm một tập hợp các tính năng mạnh mẽ đáp ứng nhu cầu và mong đợi của đối tượng mục tiêu của bạn. Một số tính năng quan trọng nhất để kết hợp trong ứng dụng ngân hàng di động bao gồm:

- Giao diện thân thiện với người dùng: Giao diện người dùng trực quan và dễ điều hướng là rất quan trọng để đảm bảo trải nghiệm người dùng tích cực. Bố cục rõ ràng và đơn giản với các menu có thể truy cập sẽ giúp người dùng truy cập và sử dụng các tính năng của ứng dụng dễ dàng hơn.

- Quản lý tài khoản: Người dùng có thể xem số dư tài khoản, lịch sử giao dịch và chi tiết tài khoản, cũng như dễ dàng quản lý nhiều tài khoản nếu cần.

- Thanh toán hóa đơn và chuyển tiền: Ứng dụng nên hỗ trợ thanh toán hóa đơn và chuyển tiền giữa các tài khoản trong cùng một ngân hàng hoặc khác ngân hàng, giúp người dùng thuận tiện trong việc quản lý tài chính của mình.

- Thông báo và cảnh báo: Người dùng sẽ nhận được thông báo và cảnh báo tức thời cho các hoạt động tài khoản quan trọng, chẳng hạn như cảnh báo số dư thấp, xác nhận giao dịch và lời nhắc ngày đến hạn.

- Xác thực sinh trắc học: Để đảm bảo tính bảo mật của ứng dụng, việc kết hợp các phương pháp xác thực sinh trắc học như nhận dạng vân tay hoặc khuôn mặt có thể cung cấp thêm một lớp bảo vệ cho tài khoản người dùng.

- Công cụ lập kế hoạch và quản lý tài chính: Cung cấp các công cụ lập kế hoạch tài chính, chẳng hạn như lập ngân sách, theo dõi chi phí và thiết lập mục tiêu, có thể giúp người dùng quản lý tài chính hiệu quả hơn.

- Hỗ trợ khách hàng: Nên có hệ thống hỗ trợ khách hàng trong ứng dụng để hỗ trợ người dùng về mọi vấn đề hoặc thắc mắc về tài khoản mà họ có thể có. Kết hợp các tính năng này vào ứng dụng ngân hàng di động của bạn sẽ giúp tạo ra một ứng dụng chức năng và thân thiện với người dùng, đáp ứng nhu cầu của đối tượng mục tiêu của bạn.

Ví dụ hàng đầu về ứng dụng ngân hàng di động

Một số ứng dụng ngân hàng di động thành công đóng vai trò là ví dụ tuyệt vời về cách tạo ứng dụng thân thiện với người dùng và giàu tính năng, đáp ứng hiệu quả nhu cầu của khách hàng. Một số ứng dụng ngân hàng di động hàng đầu bao gồm:

- Chase Mobile: Chase Mobile, được phát triển bởi JPMorgan Chase, được biết đến với giao diện thân thiện với người dùng và các tính năng toàn diện, bao gồm quản lý tài khoản, thanh toán hóa đơn, tiền gửi séc di động và thanh toán trực tiếp.

- Bank of America Mobile Banking: Ứng dụng Bank of America cung cấp cho người dùng giao diện được thiết kế đẹp mắt và các tính năng quản lý tài khoản thiết yếu, chẳng hạn như thanh toán hóa đơn, chuyển tiền, gửi séc di động và cài đặt cảnh báo tùy chỉnh.

- Wells Fargo Mobile: Ứng dụng di động của Wells Fargo cho phép người dùng quản lý tài khoản của họ, thanh toán hóa đơn, chuyển tiền và kiểm tra tiền gửi. Nó cũng cung cấp các tính năng bổ sung như tích hợp ví di động và các công cụ lập kế hoạch tài chính.

- Ứng dụng Di động Citibank: Ứng dụng Citibank cung cấp nhiều dịch vụ ngân hàng kỹ thuật số, bao gồm quản lý tài khoản, thanh toán hóa đơn và chuyển tiền. Ứng dụng này cũng cung cấp thông tin chuyên sâu được cá nhân hóa và các công cụ quản lý tài chính để giúp người dùng quản lý tài chính của họ một cách hiệu quả.

Các ngân hàng và tổ chức tài chính có thể học hỏi từ các ví dụ ứng dụng ngân hàng di động hàng đầu này và kết hợp các tính năng và phương pháp thành công của họ vào quy trình phát triển ứng dụng của riêng họ. Bằng cách đó, họ có thể tạo ra một ứng dụng ngân hàng di động toàn diện và thân thiện với người dùng, đáp ứng nhu cầu và sở thích của đối tượng mục tiêu của họ.

Các loại ứng dụng di động cho ngân hàng

Có ba loại ứng dụng di động chính dành cho ngân hàng: bản địa, đa nền tảng và kết hợp. Mỗi loại đều có những ưu điểm và quá trình phát triển riêng. Hiểu được sự khác biệt giữa chúng là rất quan trọng để đưa ra quyết định đúng đắn cho chiến lược ứng dụng dành cho thiết bị di động của ngân hàng bạn.

Phát triển ứng dụng gốc

Phát triển ứng dụng gốc liên quan đến việc xây dựng các ứng dụng riêng biệt cho từng nền tảng, chẳng hạn như iOS và Android, sử dụng ngôn ngữ lập trình, công cụ và khung dành riêng cho nền tảng. Các ứng dụng gốc cung cấp trải nghiệm người dùng được tối ưu hóa vì chúng được thiết kế dành riêng cho hệ điều hành mà chúng chạy trên đó. Để phát triển ứng dụng iOS, các ngôn ngữ như Swift hoặc Objective-C và các công cụ như Xcode được sử dụng. Để phát triển ứng dụng Android, các ngôn ngữ như Kotlin hoặc Java và các công cụ như Android Studio được sử dụng.

Ưu điểm:

- Tối ưu hóa hiệu suất và trải nghiệm người dùng

- Toàn quyền truy cập vào các tính năng và khả năng của thiết bị

- Bảo mật và ổn định tốt hơn

Nhược điểm:

- Thời gian phát triển lâu hơn và chi phí cao hơn

- Cơ sở mã riêng biệt cho từng nền tảng

Phát triển ứng dụng đa nền tảng

Phát triển ứng dụng đa nền tảng cho phép các nhà phát triển viết một cơ sở mã duy nhất có thể chạy trên nhiều nền tảng. Các khung phát triển đa nền tảng phổ biến như React Native, Flutter hoặc Xamarin được sử dụng để tạo các ứng dụng này. Mặc dù các ứng dụng đa nền tảng có thể không cung cấp cùng mức hiệu suất và quyền truy cập vào các tính năng của thiết bị gốc như ứng dụng gốc, nhưng chúng giúp giảm đáng kể thời gian và chi phí phát triển .

Ưu điểm:

- Cơ sở mã đơn cho nhiều nền tảng

- Thời gian phát triển nhanh hơn và giảm chi phí

- Bảo trì và cập nhật dễ dàng hơn

Nhược điểm:

- Khả năng ảnh hưởng đến hiệu suất và trải nghiệm người dùng

- Quyền truy cập hạn chế vào một số tính năng và khả năng của thiết bị

Phát triển ứng dụng lai

Phát triển ứng dụng lai kết hợp các yếu tố của cả ứng dụng gốc và ứng dụng web. Các ứng dụng này được xây dựng bằng các công nghệ web như HTML, CSS và JavaScript, sau đó được bao bọc trong vỏ ứng dụng gốc bằng các công cụ như Apache Cordova (trước đây là PhoneGap) hoặc Ionic. Các ứng dụng lai cung cấp giải pháp tiết kiệm chi phí cho các ngân hàng muốn tiếp cận nhiều đối tượng hơn mà không cần đầu tư vào các ứng dụng gốc riêng biệt cho từng nền tảng.

Ưu điểm:

- Cơ sở mã đơn cho nhiều nền tảng

- Thời gian phát triển nhanh hơn và giảm chi phí

- Truy cập vào một số tính năng của thiết bị gốc thông qua plugin

Nhược điểm:

- Khả năng ảnh hưởng đến hiệu suất và trải nghiệm người dùng

- Phụ thuộc vào plugin của bên thứ ba cho các tính năng của thiết bị gốc

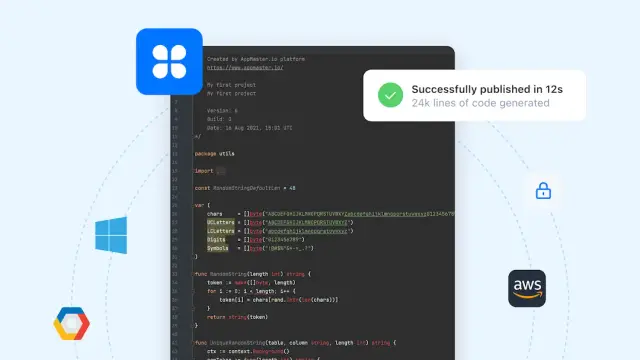

Xem xét đối tượng mục tiêu, mục tiêu và tài nguyên của ngân hàng sẽ giúp bạn chọn phương pháp phát triển ứng dụng tốt nhất. Để hợp lý hóa hơn nữa quy trình phát triển, bạn cũng có thể cân nhắc áp dụng một nền tảng no-code như AppMaster.io. AppMaster cung cấp một số công cụ và tính năng mạnh mẽ được thiết kế để đơn giản hóa việc tạo ứng dụng ngân hàng di động, giúp tạo ứng dụng chất lượng cao ngay cả khi không có kinh nghiệm lập trình chuyên sâu.

Giao tiếp trường gần (NFC)

Giao tiếp trường gần (NFC) là công nghệ không dây tầm ngắn cho phép giao dịch không tiếp xúc giữa điện thoại thông minh hỗ trợ NFC và thiết bị đầu cuối hỗ trợ NFC. Nó đã trở nên phổ biến rộng rãi trong những năm gần đây do tốc độ, sự tiện lợi và bảo mật của nó. NFC đóng một vai trò quan trọng trong thế giới ngân hàng di động vì nó cho phép người dùng thực hiện thanh toán không tiếp xúc tại các cửa hàng, chuyển tiền giữa các thiết bị và thậm chí nhận thông tin cần thiết từ các áp phích thông minh.

Ưu điểm của NFC trong ngân hàng di động:

- Thuận tiện: Giao dịch không tiếp xúc với NFC diễn ra nhanh chóng và không rắc rối, không cần tiếp xúc vật lý với thiết bị đầu cuối.

- Bảo mật: Các giao dịch NFC được mã hóa và bảo mật. Ngoài ra, các ứng dụng ngân hàng di động thường triển khai các biện pháp như xác thực sinh trắc học hoặc số PIN để bảo vệ thông tin của người dùng hơn nữa.

- Tính linh hoạt: Bên cạnh thanh toán, công nghệ NFC cũng có thể được sử dụng cho nhiều mục đích khác nhau như giao dịch ngang hàng, danh thiếp kỹ thuật số và áp phích thông minh.

Nhiều ngân hàng đã bắt đầu tích hợp công nghệ NFC vào ứng dụng di động của họ để cho phép thanh toán di động an toàn và đơn giản. Đảm bảo rằng ứng dụng ngân hàng di động của bạn hỗ trợ NFC có thể mang lại lợi thế cạnh tranh đáng kể trong ngành tài chính kỹ thuật số ngày càng phát triển hiện nay.

ví kỹ thuật số

Một khía cạnh quan trọng khác của ngân hàng di động là việc tích hợp ví kỹ thuật số trong các ứng dụng ngân hàng di động. Ví kỹ thuật số – còn được gọi là ví điện tử – lưu trữ thông tin thanh toán của người dùng một cách an toàn, cho phép họ thực hiện các giao dịch trực tuyến và không tiếp xúc nhanh chóng và thuận tiện. Ví kỹ thuật số ngày càng trở nên phổ biến, với nhiều người chọn sử dụng chúng thay vì các phương thức thanh toán truyền thống như thẻ tín dụng, tiền mặt hoặc séc.

Các tính năng chính của ví kỹ thuật số cho ứng dụng ngân hàng di động:

- Lưu trữ an toàn thông tin thanh toán: Ví kỹ thuật số lưu trữ thông tin chi tiết về thẻ tín dụng, thẻ ghi nợ và tài khoản ngân hàng của người dùng một cách an toàn, cho phép họ thực hiện giao dịch mà không cần nhập thông tin nhạy cảm mỗi lần.

- Thanh toán không tiếp xúc: Ví kỹ thuật số có thể kích hoạt thanh toán không tiếp xúc bằng công nghệ NFC, cho phép thực hiện các giao dịch tại cửa hàng nhanh chóng và an toàn.

- Mua sắm trực tuyến: Nhiều ví kỹ thuật số cũng tích hợp với các nền tảng thương mại điện tử phổ biến, giúp trải nghiệm mua sắm trực tuyến nhanh chóng và mượt mà hơn.

- Chuyển khoản ngang hàng: Ví kỹ thuật số thường hỗ trợ giao dịch ngang hàng, cho phép người dùng dễ dàng gửi và nhận tiền từ bạn bè hoặc thành viên gia đình.

- Chương trình và phần thưởng khách hàng thân thiết: Tích hợp các chương trình khách hàng thân thiết và phần thưởng từ nhiều nhà bán lẻ khác nhau trong ví kỹ thuật số giúp người dùng theo dõi điểm hoặc ưu đãi của họ và đổi lấy chúng một cách liền mạch.

Bằng cách kết hợp ví kỹ thuật số vào ứng dụng ngân hàng di động của mình, bạn có thể cung cấp cho người dùng những cách thuận tiện, an toàn và hiệu quả để quản lý và truy cập tài chính của họ. Việc đảm bảo rằng ứng dụng ngân hàng di động của bạn bao gồm các tính năng và khả năng thiết yếu của ví kỹ thuật số có thể giúp đưa ngân hàng của bạn trở thành ngân hàng dẫn đầu trong lĩnh vực fintech đang phát triển.

Trả lời nhanh (QR)

Mã QR (Quick Response) đã trở thành một công cụ phổ biến trong các ứng dụng ngân hàng di động để hỗ trợ các giao dịch thuận tiện và an toàn. Mã QR là mã vạch hai chiều có thể lưu trữ nhiều loại dữ liệu, làm cho chúng trở thành một phương pháp linh hoạt để truyền thông tin giữa hai bên. Dưới đây là một số cách mã QR được sử dụng trong các ứng dụng ngân hàng di động:

- Thanh toán: Mã QR tạo điều kiện dễ dàng và không cần tiếp xúc để người dùng thực hiện thanh toán tại các thương nhân tham gia. Người dùng chỉ cần quét mã QR của người bán bằng ứng dụng ngân hàng của họ để thực hiện thanh toán ngay lập tức. Điều này giúp loại bỏ sự cần thiết của thẻ vật lý hoặc tiền mặt và cung cấp một quy trình giao dịch nhanh chóng và an toàn.

- Chuyển khoản ngang hàng: Ứng dụng ngân hàng di động có thể tạo mã QR được cá nhân hóa đại diện cho tài khoản của người dùng. Khi một người dùng khác quét mã này, họ có thể dễ dàng bắt đầu chuyển tiền vào tài khoản được chỉ định. Phương pháp này đơn giản hóa quá trình trao đổi chi tiết tài khoản cho các giao dịch ngang hàng .

- Thanh toán hóa đơn: Trong một số trường hợp, nhà cung cấp tiện ích hoặc người lập hóa đơn khác có thể bao gồm mã QR trên hóa đơn của họ. Quét mã QR này bằng ứng dụng ngân hàng di động có thể tự động điền các chi tiết thanh toán có liên quan, giúp người dùng tiết kiệm thời gian do không phải nhập thông tin theo cách thủ công. Việc kết hợp chức năng mã QR trong ứng dụng ngân hàng di động có thể cải thiện đáng kể trải nghiệm người dùng và hợp lý hóa các giao dịch trong nhiều trường hợp sử dụng. Các nhà phát triển nên đảm bảo rằng họ tích hợp các phương pháp lưu trữ và mã hóa dữ liệu an toàn khi triển khai các tính năng mã QR để duy trì mức độ bảo mật cao trong quá trình giao dịch.

thanh toán qua mạng

Thanh toán qua Internet hoặc giao dịch trực tuyến là một khía cạnh thiết yếu của các ứng dụng ngân hàng hiện đại, cho phép khách hàng thanh toán hàng hóa, dịch vụ và hóa đơn tiện ích thông qua một nền tảng trực tuyến an toàn. Tích hợp các tính năng thanh toán qua internet trong ứng dụng ngân hàng di động của bạn là chìa khóa để mang lại sự thuận tiện cho người dùng của bạn. Dưới đây là một số thành phần thiết yếu của chức năng thanh toán qua internet:

- Tích hợp cổng thanh toán an toàn: Điều quan trọng là phải tích hợp một cổng thanh toán an toàn và đáng tin cậy để xử lý các khoản thanh toán trực tuyến. Điều này sẽ đảm bảo thông tin ngân hàng nhạy cảm và thông tin cá nhân của người dùng vẫn được bảo vệ.

- Xác thực đa yếu tố: Để tăng cường bảo mật cho ứng dụng, việc triển khai xác thực đa yếu tố (MFA) trong các giao dịch trực tuyến có thể giúp bảo vệ tài khoản người dùng của bạn khỏi bị truy cập trái phép. Các phương thức như OTP (mật khẩu dùng một lần), xác thực sinh trắc học và câu hỏi bảo mật bổ sung thêm một lớp bảo mật cho thanh toán trực tuyến.

- Quản lý thẻ: Người dùng có thể quản lý và lưu nhiều chi tiết thẻ ghi nợ/thẻ tín dụng một cách an toàn để tránh nhập thông tin thẻ theo cách thủ công cho mỗi giao dịch. Dữ liệu này phải được mã hóa và lưu trữ an toàn. -

- Tích hợp thương mại điện tử: Các ứng dụng ngân hàng di động cũng có thể hợp tác với các nền tảng thương mại điện tử hoặc các nhà cung cấp dịch vụ khác để tạo điều kiện thuận lợi cho các giao dịch trong ứng dụng liền mạch. Điều này cho phép người dùng mua hàng trực tiếp từ bên trong ứng dụng, mang lại trải nghiệm người dùng thống nhất và hợp lý. Việc tích hợp các tính năng này vào ứng dụng ngân hàng di động của bạn sẽ đảm bảo rằng người dùng của bạn có quyền truy cập vào các phương thức thanh toán qua internet an toàn và hiệu quả, nâng cao trải nghiệm ngân hàng tổng thể của họ.

Quản lý giao dịch di động

Quản lý giao dịch di động hiệu quả là điều cần thiết để giúp người dùng theo dõi và kiểm soát chi tiêu của họ, tiết kiệm thời gian và công sức. Các ứng dụng ngân hàng di động nên cung cấp một bộ công cụ quản lý giao dịch toàn diện bao gồm:

- Lịch sử giao dịch: Ứng dụng sẽ cung cấp lịch sử giao dịch tài khoản chi tiết, cho phép người dùng xem, sắp xếp và lọc hồ sơ giao dịch của họ. Điều này có thể bao gồm cả giao dịch đã hoàn thành và đang chờ xử lý.

- Cảnh báo và thông báo: Người dùng sẽ nhận được thông báo theo thời gian thực cho các hoạt động tài khoản quan trọng, chẳng hạn như giao dịch được thực hiện, cảnh báo số dư tài khoản thấp và cảnh báo giao dịch đáng ngờ. Thông báo có thể tùy chỉnh có thể nâng cao hơn nữa trải nghiệm người dùng và đảm bảo họ luôn được cập nhật thông tin.

- Phân tích chi tiêu: Cung cấp cho người dùng các công cụ để phân loại và phân tích thói quen chi tiêu của họ có thể giúp họ quản lý tài chính tốt hơn. Các ứng dụng ngân hàng di động có thể tích hợp các tính năng như phân loại chi phí tự động, theo dõi ngân sách và thông tin chi tiết được cá nhân hóa để hỗ trợ lập kế hoạch tài chính.

- Tìm kiếm giao dịch và báo cáo tranh chấp: Người dùng có thể tìm kiếm lịch sử giao dịch của họ bằng cách sử dụng từ khóa hoặc lọc theo ngày, số lượng hoặc danh mục giao dịch. Ngoài ra, nên áp dụng quy trình giải quyết tranh chấp thân thiện với người dùng để báo cáo các vấn đề với giao dịch trực tiếp trong ứng dụng. Việc triển khai các tính năng quản lý giao dịch di động này sẽ mang lại lợi ích to lớn cho người dùng bằng cách cung cấp cho họ toàn quyền kiểm soát và thông tin chi tiết về các hoạt động tài chính của họ - tất cả thông qua một ứng dụng ngân hàng duy nhất.

Tạo một ứng dụng ngân hàng di động liên quan đến việc hiểu nhu cầu của người dùng và áp dụng các công nghệ tiên tiến để cung cấp các dịch vụ tài chính nhanh chóng, an toàn và thuận tiện. Việc tích hợp chức năng mã QR, các tùy chọn thanh toán qua internet an toàn và các công cụ quản lý giao dịch di động sẽ nâng cao đề xuất giá trị cho ứng dụng của bạn, mở đường cho trải nghiệm ngân hàng thân thiện với người dùng và nhiều tính năng. Nếu bạn đang xem xét việc xây dựng một ứng dụng ngân hàng di động với thời gian và công sức tối thiểu, hãy cân nhắc tận dụng một nền tảng no-code mạnh mẽ như AppMaster để hợp lý hóa quy trình phát triển một cách liền mạch.

Hướng dẫn từng bước về phát triển ngân hàng di động

Phát triển một ứng dụng ngân hàng di động bao gồm một cách tiếp cận có hệ thống để đảm bảo thành công của nó trong thị trường fintech đầy cạnh tranh. Phần này cung cấp hướng dẫn từng bước để xây dựng một ứng dụng ngân hàng di động, bắt đầu bằng việc nghiên cứu, lập kế hoạch và tiến triển thông qua xác thực nguyên mẫu.

Tiến hành nghiên cứu và lập kế hoạch

Giai đoạn đầu của quá trình phát triển ứng dụng ngân hàng di động tập trung vào nghiên cứu và lập kế hoạch. Đây là giai đoạn quan trọng đảm bảo bạn có hiểu biết toàn diện về thị trường mục tiêu, đối thủ cạnh tranh và các tính năng mong muốn cho ứng dụng của mình. Dưới đây là các bước chính để làm theo:

- Nghiên cứu thị trường: Trước khi bắt đầu phát triển, điều cần thiết là phải hiểu bối cảnh thị trường cho các ứng dụng ngân hàng di động. Thu thập dữ liệu về các tính năng phổ biến, sở thích của người dùng và nhu cầu của khách hàng để xác định những khoảng trống trong thị trường hiện tại và tạo ra một đề xuất giá trị duy nhất.

- Phân tích đối thủ cạnh tranh: Đánh giá điểm mạnh và điểm yếu của các ứng dụng ngân hàng di động của đối thủ cạnh tranh tiềm năng của bạn. Kiểm tra những tính năng và chức năng mà chúng cung cấp, chất lượng thiết kế và cơ chế bảo mật của chúng. Học hỏi từ những thành công và thất bại của họ sẽ giúp bạn xây dựng một ứng dụng tốt hơn.

- Đối tượng mục tiêu: Xác định đối tượng mục tiêu chính của bạn và phát triển chân dung người dùng để hiểu rõ hơn sở thích và nhu cầu của họ. Điều này sẽ giúp bạn điều chỉnh các tính năng, thiết kế và chức năng của ứng dụng để hấp dẫn hơn đối với người dùng mục tiêu của mình.

- Xác định các tính năng cốt lõi của ứng dụng: Dựa trên nghiên cứu của bạn, hãy lập danh sách các tính năng cốt lõi mà bạn muốn đưa vào ứng dụng ngân hàng di động của mình. Ưu tiên các tính năng giải quyết các nhu cầu cấp thiết nhất của đối tượng mục tiêu và làm cho ứng dụng của bạn khác biệt với các đối thủ cạnh tranh.

- Xây dựng lộ trình dự án: Tạo lộ trình dự án chi tiết phác thảo các giai đoạn phát triển, các mốc quan trọng và thời hạn. Điều này sẽ giúp nhóm phát triển của bạn đi đúng hướng và đảm bảo rằng dự án của bạn được giao đúng thời hạn và trong phạm vi ngân sách.

Xây dựng và xác minh một nguyên mẫu

Khi bạn đã hoàn thành giai đoạn lập kế hoạch và nghiên cứu ban đầu, đã đến lúc xây dựng nguyên mẫu ứng dụng ngân hàng di động của bạn. Nguyên mẫu sẽ giúp xác thực ý tưởng và khái niệm của bạn, cũng như thu thập phản hồi sớm từ người dùng tiềm năng.

- Wireframing: Bắt đầu bằng cách tạo wireframes của giao diện người dùng (UI) của ứng dụng. Wireframes là các biểu diễn chức năng, đơn giản cho thiết kế ứng dụng của bạn, hiển thị bố cục, điều hướng và cấu trúc tổng thể. Wireframing sẽ giúp bạn hình dung cấu trúc của ứng dụng và đảm bảo bạn hiểu rõ về giao diện và chức năng của ứng dụng. Bạn có thể sử dụng các công cụ như Adobe XD, Sketch hoặc Figma để tạo wireframe.

- Tạo mẫu: Phát triển một nguyên mẫu có thể nhấp của ứng dụng của bạn dựa trên wireframes. Điều này sẽ giúp bạn biết ứng dụng sẽ hoạt động như thế nào, xác định mọi vấn đề về khả năng sử dụng và thu thập phản hồi từ người dùng tiềm năng. Hiện có nhiều công cụ tạo mẫu khác nhau, bao gồm InVision, Marvel và Axure RP, có thể hỗ trợ bạn trong quá trình này.

- Thử nghiệm người dùng: Tiến hành các phiên thử nghiệm người dùng với đối tượng mục tiêu của bạn để thu thập phản hồi về nguyên mẫu của bạn. Điều này sẽ giúp bạn xác định bất kỳ lĩnh vực cải tiến nào và đảm bảo rằng ứng dụng của bạn đáp ứng mong đợi của người dùng. Xem xét cẩn thận phản hồi và thực hiện các điều chỉnh cần thiết đối với thiết kế và tính năng của ứng dụng.

- Tinh chỉnh và lặp lại: Dựa trên phản hồi từ quá trình thử nghiệm của người dùng, hãy tinh chỉnh nguyên mẫu của bạn để giải quyết mọi vấn đề hoặc thêm các tính năng mới. Liên tục lặp lại và kiểm tra nguyên mẫu của bạn để đảm bảo rằng bạn tạo ra một ứng dụng ngân hàng di động hiệu quả và thân thiện với người dùng.

Vào cuối giai đoạn này, bạn sẽ có một nguyên mẫu đã được xác thực của ứng dụng ngân hàng di động của mình, sẵn sàng cho giai đoạn tiếp theo: đặt nền móng cho kiến trúc cấp cơ sở và bảo mật.

Đặt nền móng cho an ninh

Bảo mật là ưu tiên hàng đầu khi phát triển ứng dụng ngân hàng di động, vì ứng dụng này xử lý các giao dịch và thông tin tài chính nhạy cảm. Đảm bảo mức độ bảo mật cao nhất ngay từ đầu sẽ giảm thiểu rủi ro vi phạm dữ liệu và các mối đe dọa an ninh mạng khác. Dưới đây là một số bước cần thiết để đặt nền móng cho một ứng dụng ngân hàng an toàn:

- Mã hóa : Mã hóa dữ liệu nhạy cảm cả khi truyền và khi lưu trữ để bảo vệ dữ liệu khỏi bị truy cập trái phép. Các giao thức Lớp cổng bảo mật (SSL) và Bảo mật lớp vận chuyển (TLS) có thể được sử dụng để mã hóa dữ liệu trong quá trình giao tiếp giữa ứng dụng phía máy khách và ứng dụng phía máy chủ.

- Xác thực người dùng an toàn : Triển khai các phương pháp xác thực người dùng mạnh mẽ như xác thực đa yếu tố (MFA), xác thực sinh trắc học và Mật khẩu dùng một lần (OTP) để đảm bảo quyền truy cập an toàn vào tài khoản của người dùng.

- Giao tiếp API an toàn : Triển khai giao tiếp API an toàn bằng cách áp dụng các phương pháp hay nhất về bảo mật API, chẳng hạn như sử dụng OAuth 2.0 để xác thực, HTTPS để liên lạc và giới hạn tốc độ để ngăn lạm dụng API.

- Làm xáo trộn mã : Làm xáo trộn mã nguồn của ứng dụng để khiến tin tặc khó đảo ngược kỹ thuật và khai thác các lỗ hổng trong ứng dụng của bạn hơn. Các công cụ che giấu mã có thể che giấu cấu trúc và logic của mã, khiến kẻ tấn công khó giải mã được.

- Lưu trữ an toàn : Bảo vệ dữ liệu nhạy cảm của người dùng được lưu trữ trong ứng dụng. Sử dụng cơ sở dữ liệu được mã hóa hoặc các giải pháp lưu trữ khóa an toàn, chẳng hạn như Chuỗi khóa iOS hoặc Kho khóa Android, để lưu trữ an toàn dữ liệu nhạy cảm trên thiết bị.

- Kiểm tra bảo mật thường xuyên : Thực hiện kiểm tra bảo mật định kỳ, bao gồm kiểm tra thâm nhập, quét lỗ hổng và phân tích mã tĩnh và động, để xác định và khắc phục các rủi ro bảo mật tiềm ẩn.

Thiết kế UI và UX

Tạo một ứng dụng ngân hàng di động trực quan và thân thiện với người dùng là rất quan trọng để khuyến khích người dùng chấp nhận và mang lại trải nghiệm liền mạch. Để đảm bảo thiết kế UI/UX hấp dẫn và có chức năng, hãy làm theo các bước sau:

- Hiểu nhu cầu của người dùng : Tiến hành nghiên cứu người dùng để hiểu sở thích, yêu cầu và hành vi của họ. Sử dụng dữ liệu này để cung cấp thông tin cho các lựa chọn thiết kế của bạn và tạo giải pháp đáp ứng nhu cầu của người dùng một cách hiệu quả.

- Tạo luồng người dùng và Wireframes : Xây dựng luồng người dùng rõ ràng và hợp lý phác thảo các bước liên quan đến việc hoàn thành các tác vụ chính trong ứng dụng. Sau đó, tạo wireframe trực quan hóa luồng người dùng để đảm bảo tổ chức và bố cục của ứng dụng trực quan và dễ điều hướng.

- Thiết kế mô hình có độ trung thực cao : Phát triển các mô hình có độ trung thực cao kết hợp bảng phối màu, phông chữ, biểu tượng và các yếu tố hình ảnh khác mà bạn đã chọn để thiết lập một thiết kế nhất quán và hấp dẫn cho ứng dụng ngân hàng di động của bạn.

- Lặp lại và tối ưu hóa : Theo dõi phản hồi và phân tích của người dùng để lặp lại và tối ưu hóa thiết kế UI/UX của bạn khi cần. Liên tục điều chỉnh thiết kế của bạn dựa trên dữ liệu người dùng trong thế giới thực có thể cải thiện đáng kể khả năng sử dụng và sự hài lòng của người dùng.

- Khả năng truy cập : Đảm bảo rằng ứng dụng có thể truy cập được đối với người dùng khuyết tật, tuân theo các nguyên tắc về khả năng truy cập như Nguyên tắc về khả năng truy cập nội dung web (WCAG), để tạo trải nghiệm người dùng toàn diện.

Chọn ngăn xếp công nghệ

Chọn ngăn xếp công nghệ phù hợp cho ứng dụng ngân hàng di động của bạn là điều cần thiết để đạt được các mục tiêu về hiệu suất, bảo mật và trải nghiệm người dùng. Có một số tùy chọn có sẵn, chẳng hạn như phát triển ứng dụng gốc, phát triển ứng dụng đa nền tảng và phát triển ứng dụng lai. Để xác định ngăn xếp công nghệ phù hợp nhất cho ứng dụng ngân hàng di động của bạn, hãy xem xét các yếu tố sau:

- Mục tiêu và yêu cầu của dự án : Xác định các mục tiêu và yêu cầu của ứng dụng của bạn, chẳng hạn như các tính năng cụ thể, kỳ vọng về hiệu suất, ngân sách và thời hạn. Những yếu tố này sẽ ảnh hưởng đến sự lựa chọn công nghệ của bạn cho dự án.

- Nền tảng mục tiêu : Xác định nền tảng nào (iOS, Android hoặc cả hai) mà bạn muốn ứng dụng của mình khả dụng trên đó. Quyết định này ảnh hưởng đáng kể đến kho công nghệ của bạn, vì một số công cụ và khung dành riêng cho nền tảng, trong khi những công cụ và khung khác hỗ trợ nhiều nền tảng.

- Chuyên môn nhóm : Đánh giá kỹ năng và chuyên môn của nhóm phát triển của bạn về các ngôn ngữ, công cụ và khung lập trình khác nhau. Chọn một ngăn xếp công nghệ phù hợp với sức mạnh và khả năng của nhóm của bạn để đảm bảo quá trình phát triển suôn sẻ.

- Bảo trì và cập nhật ứng dụng : Xem xét mức độ dễ bảo trì và cập nhật ứng dụng của bạn bằng cách sử dụng ngăn xếp công nghệ đã chọn. Một ứng dụng có thể cập nhật và bảo trì dễ dàng có thể tiết kiệm thời gian, công sức và tài nguyên về lâu dài.

Các nền tảng như nền tảng no-code của AppMaster.io cung cấp các công cụ mạnh mẽ để tạo các ứng dụng ngân hàng di động an toàn, thân thiện với người dùng và có hiệu suất cao với yêu cầu mã hóa tối thiểu. Những nền tảng như vậy có thể đẩy nhanh đáng kể quá trình phát triển và giảm độ phức tạp tổng thể của việc xây dựng một ứng dụng ngân hàng di động.

Mã hóa ứng dụng

Mã hóa ứng dụng ngân hàng di động của bạn là một bước quan trọng trong quá trình phát triển. Trong giai đoạn này, bạn sẽ đưa các yêu cầu về tính năng và thiết kế của mình vào cuộc sống bằng cách lập trình các chức năng của ứng dụng. Điều cần thiết là bạn phải có một cơ sở mã có cấu trúc tốt để đảm bảo dễ dàng bảo trì và cập nhật trong tương lai.

- Thực hiện theo các phương pháp mã hóa tốt nhất : Duy trì cơ sở mã rõ ràng và có tổ chức bằng cách tuân thủ các tiêu chuẩn mã hóa dành riêng cho ngành và các phương pháp hay nhất. Điều này không chỉ giúp quá trình phát triển của bạn hiệu quả hơn mà còn giúp bạn đảm bảo rằng ứng dụng của mình có thể mở rộng và bảo trì trong tương lai.

- Sử dụng kiểm soát phiên bản: Tận dụng các công cụ kiểm soát phiên bản như Git để theo dõi các thay đổi trong cơ sở mã của bạn và cộng tác hiệu quả giữa các thành viên trong nhóm. Điều này sẽ giúp bạn tránh xung đột mã và giúp dễ dàng xem lại các thay đổi và quay lại các phiên bản trước đó nếu cần.

- Thực hiện các biện pháp bảo mật: Là một ứng dụng ngân hàng di động, bảo mật phải là ưu tiên hàng đầu. Đảm bảo áp dụng mã hóa thích hợp cho dữ liệu nhạy cảm, sử dụng các kết nối an toàn để truyền dữ liệu và triển khai các biện pháp ngăn chặn truy cập trái phép, chẳng hạn như xác thực sinh trắc học.

- Thực hiện kiểm tra đơn vị: Viết và thực hiện kiểm tra đơn vị cho các thành phần riêng lẻ trong ứng dụng của bạn để đảm bảo rằng từng phần hoạt động như mong đợi. Điều này sẽ giúp bạn xác định và sửa lỗi sớm trong quá trình phát triển, giảm khả năng xảy ra sự cố lớn trong các giai đoạn sau.

- Cân nhắc sử dụng nền tảng AppMaster: Để đẩy nhanh quá trình phát triển mà không ảnh hưởng đến chất lượng, hãy cân nhắc sử dụng nền tảng AppMaster. AppMaster cung cấp giải pháp no-code để tạo mã nguồn cho ứng dụng di động và ứng dụng phụ trợ, giúp đơn giản hóa quá trình phát triển ứng dụng ngân hàng di động và giúp ứng dụng dễ tiếp cận hơn.

Tích hợp với các giải pháp của bên thứ ba

Để cung cấp trải nghiệm người dùng liền mạch, ứng dụng ngân hàng di động của bạn sẽ cần tích hợp với nhiều giải pháp của bên thứ ba, chẳng hạn như cổng thanh toán, cổng SMS và API bên ngoài để có thêm các chức năng (như phân tích, thông báo đẩy, v.v.).

- Chọn giải pháp phù hợp: Ưu tiên chọn giải pháp của bên thứ ba đáng tin cậy và an toàn phù hợp với yêu cầu của ứng dụng và đối tượng mục tiêu của bạn.

- Tích hợp API: Kết nối với các API cần thiết được cung cấp bởi các giải pháp của bên thứ ba để tích hợp trơn tru. Làm theo tài liệu API và sử dụng SDK hoặc thư viện thích hợp để hỗ trợ tích hợp dễ dàng hơn.

- Kiểm tra các tích hợp: Kiểm tra kỹ lưỡng từng tích hợp để đảm bảo rằng quá trình trao đổi dữ liệu hoạt động chính xác và ứng dụng mang lại trải nghiệm người dùng như mong đợi. Cảnh giác với bất kỳ tắc nghẽn hoặc vấn đề nào có thể phát sinh trong quá trình tích hợp để giải quyết chúng kịp thời.

- Thiết lập hệ thống hỗ trợ: Đảm bảo rằng bạn có đầy đủ tài liệu và hỗ trợ từ các nhà cung cấp giải pháp bên thứ ba để giải quyết các vấn đề liên quan đến tích hợp một cách kịp thời.

- Theo dõi hiệu suất: Sau khi tích hợp ứng dụng của bạn với các giải pháp của bên thứ ba, hãy theo dõi hiệu suất, độ ổn định và bảo mật của chúng. Điều này sẽ giúp bạn đảm bảo rằng các tích hợp bên ngoài không ảnh hưởng xấu đến chất lượng tổng thể của ứng dụng ngân hàng di động của bạn.

Phát hành và duy trì

Giai đoạn cuối cùng của quá trình phát triển ứng dụng ngân hàng di động liên quan đến việc phát hành sản phẩm hoàn chỉnh và duy trì nó để đảm bảo trải nghiệm người dùng nhất quán và đáng tin cậy.

- Thử nghiệm alpha và beta: Trước khi phát hành ứng dụng của bạn, hãy tiến hành thử nghiệm alpha và beta để thu thập phản hồi có giá trị của người dùng và xác định mọi lỗi hoặc sự cố cần giải quyết. Điều này sẽ giúp bạn tinh chỉnh ứng dụng của mình và đảm bảo trải nghiệm mượt mà cho người dùng khi khởi chạy.

- Gửi cửa hàng ứng dụng: Chuẩn bị ứng dụng của bạn để gửi tới cửa hàng ứng dụng mong muốn ( Apple App Store và Google Play Store ). Gửi ứng dụng của bạn cùng với nội dung, siêu dữ liệu và nguyên tắc cần thiết do các cửa hàng tương ứng đặt ra.

- Duy trì ứng dụng: Thường xuyên cập nhật và bảo trì ứng dụng ngân hàng di động của bạn để duy trì tính cạnh tranh trên thị trường. Giải quyết phản hồi của người dùng, sửa lỗi, đảm bảo áp dụng các bản vá bảo mật và triển khai các cải tiến để giữ cho ứng dụng của bạn phù hợp và thân thiện với người dùng.

- Giám sát hiệu suất ứng dụng: Theo dõi hiệu suất ứng dụng của bạn thông qua phân tích và phản hồi của người dùng. Theo dõi các chỉ số hiệu suất chính (KPI), chẳng hạn như tỷ lệ chuyển đổi, giữ chân người dùng và tỷ lệ rời bỏ. Sử dụng dữ liệu này để đưa ra quyết định dựa trên dữ liệu nhằm cải thiện ứng dụng và cập nhật trong tương lai.

- Cải tiến liên tục: Luôn cập nhật các xu hướng, công nghệ và nhu cầu mới nhất của người dùng trong không gian ứng dụng ngân hàng di động. Sử dụng kiến thức này để liên tục điều chỉnh, sửa đổi và cải thiện các tính năng cũng như chức năng của ứng dụng nhằm cung cấp trải nghiệm ngân hàng hàng đầu cho người dùng của bạn.

Phát triển, phát hành và duy trì ứng dụng ngân hàng di động là một quy trình gồm nhiều bước đòi hỏi phải lập kế hoạch và thực hiện kỹ lưỡng. Bằng cách làm theo các phương pháp hay nhất được nêu trong bài viết này và tận dụng các nền tảng như AppMaster, bạn có thể khởi chạy thành công ứng dụng ngân hàng di động an toàn và thân thiện với người dùng, đáp ứng kỳ vọng ngày càng tăng của khách hàng ngân hàng hiện đại.

Tiếp thị ứng dụng của bạn và nhận phản hồi

Khi bạn đã phát triển và khởi chạy ứng dụng ngân hàng di động của mình, điều quan trọng là phải quảng cáo ứng dụng đó để tiếp cận đối tượng mục tiêu và thúc đẩy sự chấp nhận của người dùng. Dưới đây là một số bước bạn có thể làm theo để tiếp thị ứng dụng của mình một cách hiệu quả:

- Tối ưu hóa cửa hàng ứng dụng (ASO) : Đảm bảo danh sách ứng dụng của bạn được tối ưu hóa cho cả Cửa hàng Google Play và Apple App Store, tận dụng từ khóa, tiêu đề mô tả và mô tả ứng dụng hấp dẫn để thu hút người dùng tiềm năng.

- Xây dựng trang web : Tạo một trang web hoặc trang đích chuyên dụng giới thiệu các tính năng, lợi ích và kêu gọi hành động của ứng dụng ngân hàng di động của bạn để người dùng tải xuống ứng dụng.

- Tiếp thị truyền thông xã hội: Tận dụng các nền tảng truyền thông xã hội để thu hút người dùng tiềm năng bằng cách chia sẻ các bản cập nhật, nội dung quảng cáo và câu chuyện thành công liên quan đến ứng dụng ngân hàng di động của bạn.

- Quan hệ công chúng: Tiếp cận với các nhà báo, người có ảnh hưởng và các nhà lãnh đạo tư tưởng trong ngành công nghệ tài chính và chia sẻ các tính năng và chức năng độc đáo của ứng dụng của bạn để được đưa tin và tạo tiếng vang.

- Tiếp thị nội dung: Sản xuất và phân phối nội dung có giá trị như bài đăng trên blog, đồ họa thông tin, video, v.v. để quảng bá ứng dụng ngân hàng di động của bạn và giáo dục đối tượng mục tiêu của bạn về lợi ích của nó.

- Tiếp thị qua email: Sử dụng các chiến dịch tiếp thị qua email để giao tiếp với khách hàng hiện tại và khách hàng tiềm năng, giới thiệu các tính năng và ưu điểm chính của ứng dụng ngân hàng di động của bạn.

- Chiến dịch quảng cáo: Chạy các chiến dịch quảng cáo được nhắm mục tiêu trên các nền tảng như Quảng cáo Google, Quảng cáo Facebook hoặc Quảng cáo LinkedIn để tiếp cận đối tượng rộng hơn và thúc đẩy lượt tải xuống. Để tiếp tục tinh chỉnh và nâng cao ứng dụng ngân hàng di động của bạn, điều cần thiết là thu thập phản hồi từ người dùng của bạn. Bạn có thể thu thập phản hồi thông qua khảo sát trong ứng dụng, đánh giá cửa hàng ứng dụng hoặc nhóm tiêu điểm. Phân tích phản hồi này sẽ cung cấp cho bạn thông tin chi tiết có giá trị về điểm mạnh và điểm yếu của ứng dụng, cho phép bạn đưa ra quyết định dựa trên dữ liệu để cải thiện trong tương lai.

Cải thiện và cập nhật

Cải tiến liên tục là rất quan trọng trong bối cảnh fintech đang phát triển nhanh chóng. Thường xuyên cập nhật ứng dụng của bạn đảm bảo rằng bạn duy trì lợi thế cạnh tranh và mang lại trải nghiệm người dùng vượt trội. Để cải thiện và cập nhật ứng dụng ngân hàng di động của bạn, hãy xem xét các bước sau:

- Theo dõi chỉ số hiệu suất: Theo dõi các chỉ số hiệu suất chính (KPI) chẳng hạn như lượt tải xuống ứng dụng, mức độ tương tác của người dùng, tỷ lệ duy trì và phản hồi của khách hàng. Dữ liệu này sẽ giúp bạn xác định các lĩnh vực cần cải thiện.

- Giải quyết phản hồi của người dùng: Chú ý đến các bài đánh giá, đề xuất và khiếu nại từ người dùng ứng dụng của bạn để xác định nhu cầu của họ và các vấn đề cần khắc phục.

- Cập nhật các biện pháp bảo mật: Là một ứng dụng ngân hàng, bảo mật phải được ưu tiên hàng đầu. Thường xuyên xem xét và cập nhật các biện pháp bảo mật cho ứng dụng của bạn để bảo vệ người dùng và duy trì lòng tin.

- Nâng cao các tính năng hiện có: Liên tục cải thiện trải nghiệm người dùng cho ứng dụng của bạn bằng cách tinh chỉnh các tính năng của ứng dụng dựa trên hành vi và phản hồi của người dùng.

- Thêm các tính năng mới: Giới thiệu các chức năng mới để đáp ứng nhu cầu ngày càng tăng của người dùng, chẳng hạn như tích hợp các công cụ tư vấn tài chính do AI cung cấp, xác thực sinh trắc học hoặc giao dịch hỗ trợ giọng nói.

- Bắt kịp các xu hướng của ngành: Theo kịp những phát triển mới nhất trong công nghệ ngân hàng di động và kết hợp những đổi mới có liên quan vào ứng dụng của bạn để duy trì tính cạnh tranh.

- Tối ưu hóa ứng dụng cho các thiết bị mới: Đảm bảo khả năng tương thích với nhiều loại thiết bị di động và hệ điều hành đang mở rộng để mang lại trải nghiệm người dùng liền mạch. Hãy nhớ rằng cải tiến là một quá trình liên tục đòi hỏi phải theo dõi và cập nhật nghiêm ngặt để đảm bảo trải nghiệm ngân hàng di động đặc biệt cho người dùng của bạn.

Ngăn xếp công nghệ tốt nhất để phát triển ứng dụng ngân hàng di động

Chọn ngăn xếp công nghệ phù hợp để phát triển ứng dụng ngân hàng di động của bạn sẽ tác động đáng kể đến hiệu suất, khả năng mở rộng và trải nghiệm người dùng tổng thể của ứng dụng. Dưới đây, chúng tôi thảo luận về ba cách tiếp cận phổ biến để phát triển ứng dụng di động và lợi thế của chúng:

Phát triển ứng dụng gốc

Phát triển ứng dụng gốc liên quan đến việc tạo ứng dụng phù hợp với hệ điều hành di động cụ thể (ví dụ: Android hoặc iOS) bằng cách sử dụng ngôn ngữ lập trình tương ứng của chúng, chẳng hạn như Java hoặc Kotlin cho Android và Swift hoặc Objective-C cho iOS. Cách tiếp cận này mang lại hiệu suất tuyệt vời, tích hợp hệ điều hành liền mạch và bảo mật mạnh mẽ. Ưu điểm:

- Hiệu suất vượt trội và trải nghiệm người dùng

- Toàn quyền truy cập vào các tính năng và API của thiết bị

- Tuân thủ nghiêm ngặt các nguyên tắc dành riêng cho nền tảng

- Các biện pháp an ninh mạnh mẽ

Nhược điểm:

- Chi phí và thời gian phát triển cao hơn

- Yêu cầu cơ sở mã riêng cho từng nền tảng

Phát triển ứng dụng đa nền tảng

Phát triển ứng dụng đa nền tảng liên quan đến việc sử dụng một cơ sở mã duy nhất để tạo ứng dụng hoạt động trên nhiều hệ điều hành. Các khung phát triển đa nền tảng phổ biến bao gồm React Native, Xamarin và Flutter. Cách tiếp cận này tiết kiệm chi phí và cho phép thời gian đưa sản phẩm ra thị trường nhanh hơn. Ưu điểm:

- Cơ sở mã đơn cho nhiều nền tảng

- Chi phí và thời gian phát triển thấp hơn

- Dễ bảo trì và cập nhật hơn

Nhược điểm:

- Hạn chế hiệu suất tiềm năng

- Quyền truy cập bị hạn chế vào các tính năng của thiết bị gốc

Phát triển ứng dụng lai

Phát triển ứng dụng lai liên quan đến việc tạo các ứng dụng web được bao bọc trong vùng chứa riêng, chủ yếu sử dụng HTML, CSS và JavaScript. Cách tiếp cận này tận dụng các công nghệ web đồng thời cung cấp chức năng và cảm giác của các ứng dụng gốc. Các khung phát triển ứng dụng lai phổ biến bao gồm Ionic, Cordova và PhoneGap. Ưu điểm:

- Cơ sở mã duy nhất cho nền tảng web và di động

- Chi phí phát triển thấp hơn

- Giảm thời gian tiếp thị

Nhược điểm:

- Hiệu suất bị giảm so với các ứng dụng gốc

- Quyền truy cập hạn chế vào một số tính năng của thiết bị gốc

Cuối cùng, ngăn xếp công nghệ tốt nhất cho ứng dụng ngân hàng di động của bạn phụ thuộc vào yêu cầu cụ thể của ứng dụng, đối tượng mục tiêu, tài nguyên sẵn có và mục tiêu chiến lược. Ngoài ra, bạn có thể đẩy nhanh quá trình phát triển và giảm thiểu nợ kỹ thuật bằng cách tận dụng các nền tảng no-code như AppMaster, giúp tạo các ứng dụng ngân hàng tương tác đầy đủ, dễ bảo trì với các tính năng bảo mật mạnh mẽ.

Phát triển ứng dụng gốc

Phát triển ứng dụng gốc là quá trình tạo các ứng dụng ngân hàng di động được phát triển và tối ưu hóa dành riêng cho hệ điều hành mục tiêu – chẳng hạn như Android hoặc iOS. Các ứng dụng này được mã hóa bằng các ngôn ngữ có nguồn gốc từ nền tảng: Java hoặc Kotlin cho Android và Objective-C hoặc Swift cho iOS. Chọn phương pháp phát triển ứng dụng gốc có một số lợi ích:

- Hiệu suất: Các ứng dụng gốc thường nhanh hơn và hiệu quả hơn các ứng dụng đa nền tảng hoặc lai. Họ có thể khai thác các tài nguyên và khả năng của thiết bị mà họ chạy trên đó, điều này cũng giúp họ phản ứng nhanh hơn.

- Tích hợp: Các ứng dụng gốc có thể tích hợp liền mạch với các tính năng dành riêng cho thiết bị, chẳng hạn như dịch vụ định vị, máy ảnh và thông báo đẩy. Chúng cũng cung cấp khả năng tương thích cao hơn với phần mềm và phần cứng của bên thứ ba chạy trên cùng một nền tảng.

- Tuân thủ cửa hàng ứng dụng: Ứng dụng gốc có nhiều khả năng đáp ứng các nguyên tắc thiết kế và khả năng sử dụng cụ thể của cửa hàng ứng dụng, giúp dễ dàng nhận được sự chấp nhận và tiếp cận nhiều đối tượng hơn.

- Trải nghiệm người dùng: Xây dựng một ứng dụng ngân hàng trông giống như các ứng dụng gốc khác trên thiết bị của người dùng để đảm bảo trải nghiệm người dùng nhất quán. Các ứng dụng gốc cũng có thể bao gồm các phần tử giao diện người dùng, hoạt ảnh và điều hướng dành riêng cho nền tảng.

Tuy nhiên, phát triển ứng dụng gốc cũng đi kèm với những hạn chế nhất định:

- Thời gian và chi phí phát triển: Việc phát triển và duy trì hai cơ sở mã riêng biệt (một cho Android và một cho iOS) có thể làm tăng thời gian và chi phí phát triển. Nó cũng có thể yêu cầu thuê các chuyên gia có chuyên môn về các ngôn ngữ lập trình tương ứng.

- Công việc trùng lặp: Nhu cầu phát triển các phiên bản khác nhau của ứng dụng ngân hàng cho từng nền tảng dẫn đến nỗ lực trùng lặp và khả năng không nhất quán giữa các phiên bản ứng dụng.

Do nhu cầu bảo mật của ứng dụng ngân hàng, phát triển ứng dụng gốc thường là lựa chọn ưu tiên, đặc biệt nếu hiệu suất, tích hợp liền mạch và tuân thủ nguyên tắc nền tảng quan trọng hơn chi phí và thời gian phát triển.

Phát triển ứng dụng đa nền tảng

Phát triển ứng dụng đa nền tảng liên quan đến việc tạo ứng dụng ngân hàng di động có thể chạy trên nhiều hệ điều hành (như Android và iOS) bằng cách sử dụng một cơ sở mã duy nhất. Ưu điểm chính của phương pháp này là nó làm giảm thời gian và chi phí phát triển. Một số khung phát triển đa nền tảng phổ biến bao gồm React Native, Xamarin và Flutter. Lợi ích của việc tạo ứng dụng ngân hàng di động đa nền tảng bao gồm:

- Cơ sở mã dùng chung: Với sự phát triển đa nền tảng, bạn duy trì một cơ sở mã duy nhất, giảm thời gian và tài nguyên cần thiết để phát triển và cập nhật ứng dụng.

- Chi phí thấp hơn: Bằng cách sử dụng lại mã và các thành phần trên các nền tảng khác nhau, nhà phát triển có thể giảm chi phí phát triển tổng thể. Ngoài ra, nhu cầu đối với nhiều nhà phát triển nền tảng cụ thể được giảm thiểu, giúp giảm chi phí hơn nữa.

- Thời gian đưa ra thị trường nhanh hơn: Việc xây dựng đồng thời một ứng dụng ngân hàng di động cho nhiều nền tảng có thể đẩy nhanh thời gian đưa ra thị trường, giúp ứng dụng của bạn có sẵn cho nhiều đối tượng hơn một cách nhanh chóng hơn.

Những hạn chế chính đối với phát triển ứng dụng đa nền tảng là:

- Hiệu suất: Ứng dụng đa nền tảng có thể không cung cấp cùng mức hiệu suất như ứng dụng gốc. Chúng thường có thời gian tải chậm hơn và có thể không cảm thấy linh hoạt như các đối tác bản địa của chúng.

- Tích hợp dành riêng cho thiết bị: Mặc dù các khung đa nền tảng cung cấp một số tích hợp với các tính năng của thiết bị, nhưng chúng có thể không hỗ trợ tất cả các khả năng hoặc nền tảng của thiết bị một cách hiệu quả như phát triển ứng dụng gốc.

- Trải nghiệm người dùng: Vì các ứng dụng đa nền tảng được thiết kế để hoạt động trên nhiều nền tảng nên chúng có thể không cung cấp giao diện người dùng hoặc UX dành riêng cho nền tảng. Điều này có thể ảnh hưởng đến chất lượng ứng dụng và nhận thức của khách hàng.

Mặc dù phát triển ứng dụng đa nền tảng có thể tiết kiệm thời gian và tiền bạc, nhưng nó có thể không phải là lựa chọn tốt nhất để xây dựng ứng dụng ngân hàng di động nếu hiệu suất, tích hợp chặt chẽ và trải nghiệm người dùng đặc biệt được coi là quan trọng hơn.

Phát triển ứng dụng lai

Phát triển ứng dụng lai là một cách tiếp cận trong đó ứng dụng ngân hàng di động được xây dựng dưới dạng ứng dụng web (sử dụng HTML, CSS và JavaScript) rồi được bao bọc trong vùng chứa riêng để chạy trên thiết bị di động. Các công cụ như Apache Cordova (trước đây gọi là PhoneGap) và Ionic thường được sử dụng để phát triển ứng dụng lai. Ưu điểm của phát triển ứng dụng lai bao gồm:

- Khả năng sử dụng lại mã: Giống như phát triển đa nền tảng, phát triển ứng dụng lai sử dụng một cơ sở mã duy nhất cho ứng dụng web, sau đó được chuyển đổi để chạy trên nhiều nền tảng. Cách tiếp cận này đơn giản hóa các bản cập nhật và giảm thiểu trùng lặp các nỗ lực.

- Chi phí thấp hơn: Vì các ứng dụng lai được phát triển dưới dạng ứng dụng web nên các nhà phát triển có kỹ năng phát triển web có thể xử lý toàn bộ dự án, giảm nhu cầu sử dụng nhiều nhà phát triển dành riêng cho nền tảng.

- Tính linh hoạt: Phát triển ứng dụng lai cho phép bạn tạo ứng dụng dành cho thiết bị di động bằng các công nghệ web quen thuộc (HTML, CSS, JavaScript).

Nhược điểm của phát triển ứng dụng lai là:

- Hiệu suất: Cũng như ứng dụng đa nền tảng, ứng dụng lai thường hoạt động chậm hơn ứng dụng gốc. Khoảng cách hiệu suất này có thể trở nên đáng chú ý khi ứng dụng ngày càng phức tạp, có khả năng ảnh hưởng đến sự hài lòng của người dùng.

- Tích hợp và trải nghiệm người dùng: Vì các ứng dụng lai sử dụng phương pháp tiếp cận dựa trên web nên chúng có thể không cung cấp cùng mức độ tích hợp liền mạch và trải nghiệm người dùng giống như ứng dụng gốc.

Khi nói đến việc chọn phương pháp phát triển tốt nhất cho ứng dụng ngân hàng di động, hãy xem xét các yêu cầu của ứng dụng, đối tượng mục tiêu và các tài nguyên sẵn có. Mặc dù phát triển ứng dụng gốc mang lại trải nghiệm người dùng và hiệu suất tốt nhất, các phương pháp tiếp cận đa nền tảng và kết hợp có thể tiết kiệm thời gian và chi phí nhưng có thể đi kèm với sự thỏa hiệp về hiệu suất và khả năng tích hợp.

Chi phí để phát triển một ứng dụng ngân hàng di động là bao nhiêu?

Ước tính chi phí phát triển ứng dụng ngân hàng di động là một quy trình phức tạp phụ thuộc vào nhiều yếu tố như tính năng của ứng dụng, phương pháp phát triển, vị trí và chuyên môn của nhóm phát triển cũng như chi phí quản lý dự án.

Các tính năng và độ phức tạp của ứng dụng

Chi phí của một ứng dụng ngân hàng di động được xác định bởi các tính năng và độ phức tạp của nó. Một ứng dụng cơ bản với các tính năng hạn chế sẽ ít tốn kém hơn để phát triển so với một ứng dụng chính thức với nhiều tùy chọn và chức năng. Các ứng dụng cơ bản có thể bao gồm các tính năng tiêu chuẩn như xác thực người dùng, quản lý tài khoản và các giao dịch đơn giản. Ngược lại, một ứng dụng nâng cao hơn có thể bao gồm các tính năng nâng cao như thông báo theo thời gian thực, xác thực sinh trắc học, phân tích dự đoán và tích hợp với các hệ thống của bên thứ ba.

Phương pháp phát triển

Phương pháp phát triển được chọn ảnh hưởng đáng kể đến chi phí tạo ứng dụng ngân hàng di động. Có ba phương pháp phát triển chính:

Phát triển ứng dụng gốc: Các ứng dụng được xây dựng riêng cho một nền tảng cụ thể (Android hoặc iOS) sử dụng các ngôn ngữ gốc như Kotlin cho Android và Swift hoặc Objective-C cho iOS. Các ứng dụng gốc thường mang lại hiệu suất tốt hơn và trải nghiệm người dùng liền mạch hơn, nhưng cách tiếp cận này yêu cầu cơ sở mã riêng cho từng nền tảng, điều này làm tăng chi phí và thời gian phát triển.

Phát triển ứng dụng đa nền tảng: Ứng dụng được xây dựng bằng các khung như React Native hoặc Flutter cho phép nhà phát triển tạo một cơ sở mã duy nhất hoạt động trên nhiều nền tảng. Mặc dù phát triển đa nền tảng có thể tiết kiệm thời gian và tiền bạc, nhưng ứng dụng kết quả có thể không hoạt động tốt như ứng dụng gốc.

Phát triển ứng dụng lai: Các ứng dụng được tạo bằng các công nghệ web như HTML, CSS và JavaScript, được bao bọc trong vùng chứa riêng để triển khai trên nhiều nền tảng khác nhau. Các ứng dụng lai thường dễ dàng hơn và rẻ hơn để phát triển nhưng có thể bị hạn chế về hiệu suất và các tính năng dành riêng cho nền tảng.

Vị trí và chuyên môn của nhóm phát triển

Vị trí và tỷ lệ hàng giờ của nhóm phát triển có thể ảnh hưởng đáng kể đến chi phí phát triển ứng dụng ngân hàng di động. Tỷ lệ khác nhau giữa các khu vực khác nhau, với các nhà phát triển ở các quốc gia như Hoa Kỳ, Úc và Tây Âu tính phí cao hơn so với các nhà phát triển từ Đông Âu, Châu Á hoặc Châu Mỹ Latinh. Ngoài vị trí, chuyên môn và kinh nghiệm của nhóm phát triển cũng sẽ góp phần vào tổng chi phí phát triển ứng dụng.

Chi phí quản lý dự án

Quá trình phát triển ứng dụng ngân hàng di động không chỉ liên quan đến viết mã - quản lý dự án, đảm bảo chất lượng và thiết kế cũng phát sinh chi phí. Hãy sẵn sàng tính đến các chi phí bổ sung này khi ước tính ngân sách phát triển của ứng dụng. Xem xét tất cả các yếu tố này, chi phí phát triển ứng dụng ngân hàng di động có thể dao động từ vài nghìn đô la cho một ứng dụng cơ bản được xây dựng bằng công nghệ kết hợp hoặc đa nền tảng, đến vài trăm nghìn đô la cho một ứng dụng gốc giàu tính năng được phát triển bởi một nhóm có nhiều kinh nghiệm trong lĩnh vực fintech. Tuy nhiên, chi phí cuối cùng cuối cùng sẽ phụ thuộc vào các yêu cầu cụ thể, tiến trình sản xuất và nguồn lực sẵn có của bạn. Để giảm thiểu chi phí trong khi vẫn duy trì các tiêu chuẩn chất lượng cao, hãy xem xét hợp tác với một nền tảng no-code có kinh nghiệm như AppMaster, nền tảng này có thể hợp lý hóa quy trình phát triển ứng dụng ngân hàng di động và giảm thời gian đưa ra thị trường.

Câu hỏi thường gặp

Các xu hướng phát triển ứng dụng ngân hàng di động gần đây bao gồm việc áp dụng công nghệ tiên tiến như xác thực sinh trắc học, trí tuệ nhân tạo và máy học để nâng cao trải nghiệm người dùng, hợp lý hóa giao dịch và cung cấp các công cụ quản lý tài chính được cá nhân hóa.

Các tính năng chính của ứng dụng ngân hàng di động bao gồm giao diện thân thiện với người dùng, quản lý tài khoản, thanh toán hóa đơn, chuyển tiền, thông báo và cảnh báo, xác thực sinh trắc học, lịch sử giao dịch, lập kế hoạch tài chính và hỗ trợ khách hàng.

Ứng dụng di động dành cho ngân hàng có nhiều dạng khác nhau như ứng dụng gốc, ứng dụng đa nền tảng và ứng dụng lai. Mỗi loại hình đều có những ưu điểm và quá trình phát triển riêng, tùy thuộc vào đối tượng, mục tiêu và nguồn lực của ngân hàng.

Giao tiếp trường gần (NFC) cho phép thanh toán không tiếp xúc thông qua ứng dụng ngân hàng di động bằng cách cho phép người dùng chỉ cần chạm điện thoại thông minh của họ vào thiết bị đầu cuối hỗ trợ NFC. Công nghệ này cung cấp một cách an toàn và thuận tiện để mua hàng tại cửa hàng và giao dịch ngang hàng.

Quá trình phát triển ứng dụng ngân hàng di động bao gồm tiến hành nghiên cứu và lập kế hoạch, xây dựng và xác minh nguyên mẫu, đặt nền tảng cho bảo mật, thiết kế UI và UX, chọn ngăn xếp công nghệ, mã hóa ứng dụng, tích hợp với các giải pháp của bên thứ ba, phát hành và duy trì ứng dụng, tiếp thị ứng dụng và nhận phản hồi, đồng thời liên tục cải tiến và cập nhật ứng dụng.

Chi phí phát triển ứng dụng ngân hàng di động có thể khác nhau rất nhiều tùy thuộc vào các yếu tố như tính năng và chức năng của ứng dụng, phương pháp phát triển đã chọn (gốc, đa nền tảng hoặc kết hợp) và vị trí của nhóm phát triển. Chi phí có thể dao động từ vài nghìn đô la đến vài trăm nghìn đô la.